Kurumlar Vergisi Genel Tebliği (Seri No: 1)’nde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 21)

01 Mart 2023 Tarihli Resmi Gazete

Sayı: 32119

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

ÖZET:

5520 sayılı Kurumlar Vergisi Kanununun

-10 uncu maddesinin birinci fıkrasının (ı) bendi kapsamında, nakdi sermaye artışlarının yurt dışından getirilen nakitle karşılanan kısmı için indirim oranının %75 olarak uygulanması ile 5/7/2022 tarihinden itibaren yapılacak sermaye artırımları için sermaye artırımına ilişkin kararın veya ilk kuruluş aşamasında ana sözleşmenin tescil edildiği hesap dönemi dâhil olmak üzere beş hesap dönemi için ayrı ayrı uygulanacağına,

-10 uncu maddesinin birinci fıkrasının (i) bendine göre, 7412 sayılı İstanbul Finans Merkezi Kanunu hükümlerine göre katılımcı belgesi alarak İstanbul Finans Merkezi Bölgesinde faaliyette bulunan kurumların elde ettiği kazançların %50’sinin beyan edilen kurum kazancından indirilebileceğine,

– 32/B maddesine göre, sermayesi işletmeden çekilmesi halinde vergilendirilmeyecek olan ayni veya nakdi sermayenin dışında farklı unsurları da barındıran şirketlerin sermayelerini azaltmaları durumunda, sermayenin hangi unsurunun ne kadar tutarda azalacağı ve azaltıma konu edilen bu unsurlar üzerinden nasıl vergileme yapılacağı hususunun netleştirilmesine

ilişkin açıklamalara yer verilen Kurumlar Vergisi Genel Tebliği (Seri No: 1)’nde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 21) 01/03/2023 tarihli ve 32119 sayılı Resmi Gazete’de yayımlanarak yürürlüğe girmiştir. (GİB)

Bu Tebliğde; 1/7/2022 tarihli ve 7417 sayılı Kanunun 49 uncu ve 50 nci maddeleri, 14/10/2021 tarihli ve 7338 sayılı Kanunun 59 uncu maddesi, 3/11/2022 tarihli ve 7420 sayılı Kanunun 22 nci maddesi ve 16/11/2022 tarihli ve 7421 sayılı Kanunun 20 nci maddesi ile 5520 sayılı Kurumlar Vergisi Kanununda yapılan düzenlemelere ilişkin açıklamalara yer verilmekte olup, 1 seri no.lu Kurumlar Vergisi Genel Tebliğinde ilgili bölümler itibarıyla aşağıdaki değişiklikler yapılmıştır.

MADDE 1- 3/4/2007 tarihli ve 26482 sayılı Resmî Gazete’de yayımlanan Kurumlar Vergisi Genel Tebliği (Seri No: 1)’nin “10.6. Sermaye artırımında indirim” başlıklı bölümünün sonuna aşağıdaki cümle eklenmiştir.

“Diğer taraftan, nakdi sermaye artışlarının yurt dışından getirilen nakitle karşılanan kısmı için söz konusu indirim oranı %75 olarak uygulanacaktır.”

MADDE 2- Aynı Tebliğin “10.6.3. İndirim uygulaması” başlıklı bölümünün “10.6.3.2. Her bir hesap dönemi için ayrı ayrı yararlanma” başlıklı alt bölümü, başlığı ile birlikte aşağıdaki şekilde değiştirilmiştir.

“10.6.3.2. İndirimden beş hesap dönemi boyunca yararlanma

Söz konusu indirim, 7417 sayılı Kanunun 49 uncu maddesiyle Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasının (ı) bendinde yapılan değişikliğin yürürlüğe girdiği 5/7/2022 tarihinden itibaren yapılacak sermaye artırımları için sermaye artırımına ilişkin kararın veya ilk kuruluş aşamasında ana sözleşmenin tescil edildiği hesap dönemi dâhil olmak üzere beş hesap dönemi için ayrı ayrı uygulanacaktır.

Sonraki dönemlerde sermaye azaltımı yapılması hâlinde nakdi sermaye artışının azaltılan sermaye tutarı kadarlık kısmı indirim hesaplamasında dikkate alınmayacaktır.

Öte yandan, sermaye azaltımı yapıldıktan sonra izleyen dönemlerde sermaye artırımına gidilmesi halinde ise şartların taşınması kaydıyla, artırılan bu sermaye tutarı için sermaye artırımının yapıldığı döneme bağlı olarak maddede öngörülen süre dâhilinde indirim uygulamasından yararlanılabilecektir.

10.6.3.2.1. 5/7/2022 tarihinden itibaren yapılan sermaye artırımları için indirimden yararlanma

Sermaye şirketleri, anılan indirim uygulamasından, 5/7/2022 tarihinden itibaren gerçekleştirdikleri nakdi sermaye artışları üzerinden, nakdi sermaye artışının yapıldığı hesap döneminden başlamak üzere beş hesap dönemi için ayrı ayrı yararlanabileceklerdir.

Örnek: (BA) A.Ş.’nin sermayesinin nakdi olarak 10.000.000 TL artırılmasına ilişkin 3/12/2022 tarihli genel kurul kararı 10/2/2023 tarihinde ticaret siciline tescil ettirilmiş ve sermaye taahhüdünün tamamı ortaklarca bu ay içinde şirketin banka hesabına yatırılmıştır. (BA) A.Ş. 2023 hesap döneminde 11 aylık süre için indirimden yararlanacak ve şartları sağlamaya devam ettiği sürece artırılan bu sermaye tutarı dolayısıyla 2027 hesap dönemine kadar (2027 hesap dönemi dâhil) bu indirimden her hesap dönemi için ayrı ayrı yararlanabilecektir.

10.6.3.2.2. 5/7/2022 tarihinden önce yapılan sermaye artırımları için indirimden yararlanma

7417 sayılı Kanunun 50 nci maddesi ile Kurumlar Vergisi Kanununa eklenen geçici 15 inci maddenin on üçüncü fıkrası uyarınca 5/7/2022 tarihinden önce sermaye artırımı yapan veya ilk defa kurulan şirketler söz konusu indirimden 2022 hesap dönemi dâhil olmak üzere beş hesap dönemi için ayrı ayrı yararlanmaya devam edebileceklerdir.

Örnek: (BB) A.Ş.’nin sermayesinin nakdi olarak 6.000.000 TL artırılmasına ilişkin 3/8/2015 tarihli genel kurul kararı 24/8/2015 tarihinde ticaret siciline tescil ettirilmiş ve sermaye taahhüdünün tamamı ortaklarca bu ay içinde şirketin banka hesabına yatırılmıştır.

(BB) A.Ş. 2015 hesap döneminde 5 aylık süre için indirimden yararlanacak ve şartları sağlamaya devam ettiği sürece 2022 hesap dönemi dâhil olmak üzere beş hesap dönemi daha (2026 hesap dönemi sonuna kadar) anılan indirimden ayrı ayrı yararlanmaya devam edebilecektir.”

MADDE 3- Aynı Tebliğin “10.6.3.3. Kazanç yetersizliği nedeniyle indirim konusu edilemeyen tutarın sonraki dönemlere devri” başlıklı bölümünde yer alan “Örnek:’’ ibaresi “Örnek 1:” olarak değiştirilmiş ve söz konusu bölümün sonuna aşağıdaki paragraflar eklenmiştir.

“Diğer taraftan, mükelleflerce nakdi sermaye artışının yapıldığı hesap dönemi dâhil beş hesap dönemi boyunca kazancın yetersizliği nedeniyle yararlanılamayan söz konusu indirim tutarı, herhangi bir süre sınırlaması olmaksızın ve endekslemeye tabi tutulmaksızın sonraki dönemlerde indirim konusu yapılabilecektir.

Örnek 2: 2023 hesap döneminde nakdi sermaye artışı gerçekleştirmiş olan (DA) A.Ş. bu indirim uygulaması nedeniyle 2027 hesap dönemi sonuna kadar ilgili yıllar itibarıyla toplamda 800.000 TL indirim tutarı hesaplamış ancak kazanç yetersizliği nedeniyle bu tutarın sadece 600.000 TL’sini indirim konusu yapabilmiştir.

(DA) A.Ş.’nin kazanç yetersizliği nedeniyle 2027 hesap dönemi sonuna kadar kurum kazancından indiremediği 200.000 TL’lik indirim tutarı, izleyen dönemlerde kazancın bulunması halinde, herhangi bir endekslemeye tabi tutulmaksızın ilgili dönem matrahının tespitinde indirim konusu yapılabilecektir.

Örnek 3: (AB) A.Ş.’nin sermayesini nakdi olarak 3.000.000 TL artırmasına ilişkin genel kurul kararı 11/4/2018 tarihinde ticaret siciline tescil ettirilmiş ve sermaye taahhüdünün tamamı ortaklarca bu ay içinde şirketin banka hesabına yatırılmıştır.

Mükellef kurum, 2021 ve 2022 hesap dönemlerinde mali zararı sebebiyle madde kapsamındaki söz konusu indirimden yararlanamamıştır.

(AB) A.Ş.’nin kazanç yetersizliği nedeniyle ilgili hesap dönemlerinde kurum kazancından indiremediği indirim tutarı, izleyen dönemlerde kazancın bulunması halinde, herhangi bir endekslemeye tabi tutulmaksızın ve 2022 hesap dönemi de dâhil beş hesap dönemi için getirilen indirim düzenlemesine bağlı olmaksızın kazancın bulunduğu dönem matrahının tespitinde indirim konusu yapılabilecektir.”

MADDE 4- Aynı Tebliğin “10.6.3.4. Sermaye azaltımı” başlıklı bölümünün son paragrafı aşağıdaki şekilde değiştirilmiştir.

“Öte yandan (E) A.Ş., sonraki dönemlerde sermaye artırımına gitmesi halinde ve şartları taşıması kaydıyla, artırılan bu sermaye tutarı için Tebliğin “10.6.3.2.” bölümünde yapılan açıklamalar çerçevesinde indirim uygulamasından yararlanabilecektir.”

MADDE 5- Aynı Tebliğin “10.6.4.2.3.” bölümünde yer alan 2 numaralı örneğin son cümlesi aşağıdaki şekilde değiştirilmiştir.

“Öte yandan, borç olarak verilen 2.000.000 TL’nin kısmen veya tamamen tahsil edildiği dönemden itibaren, tahsil edilen tutarla sınırlı olmak üzere ve Tebliğin “10.6.3.2.” bölümünde yapılan açıklamalar çerçevesinde indirim uygulamasından faydalanılması mümkündür.”

MADDE 6- Aynı Tebliğin “10.6.5. Diğer hususlar” başlıklı bölümünün “10.6.5.1.” alt bölümündeki ilk paragraf aşağıdaki şekilde değiştirilmiştir.

“10.6.5.1. İndirim tutarının hesaplanmasında TCMB tarafından yararlanılan yıl için en son açıklanan ticari krediler faiz oranı dikkate alınacağından, sadece yıllık hesap dönemi itibarıyla bu indirimden yararlanılması mümkün bulunmaktadır.”

MADDE 7- Aynı Tebliğe “10.6. Sermaye artırımında indirim” başlıklı bölümden sonra gelmek üzere aşağıdaki bölüm eklenmiştir.

“10.7. İstanbul Finans Merkezi Bölgesinde faaliyette bulunan kurumların elde ettikleri kazançlarda indirim

7421 sayılı Kanunla Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasına eklenen (i) bendi ile 22/6/2022 tarihli ve 7412 sayılı İstanbul Finans Merkezi Kanunu hükümlerine göre katılımcı belgesi alarak İstanbul Finans Merkezi Bölgesinde faaliyette bulunan kurumların, münhasıran bu faaliyet kapsamında yurt dışından satın alınan malları Türkiye’ye getirilmeksizin yurt dışında satmalarından veya yurt dışında gerçekleşen mal alım satımlarına aracılık etmelerinden sağladıkları kazancın %50’sinin beyan edilen kurum kazancından indirilebileceği hüküm altına alınmıştır.

10.7.1. İndirimden faydalanma şartları

Kurumların söz konusu indirimden yararlanabilmeleri için;

– Katılımcı belgesi almak suretiyle İstanbul Finans Merkezi Bölgesinde faaliyette bulunmaları,

– Kazancın yurt dışından satın aldıkları malları Türkiye’ye getirmeksizin yurt dışında satmalarından veya yurt dışında gerçekleşen mal alım ve satımlarına aracılık etmelerinden elde edilmiş olması,

– Kazancın, elde edildiği hesap dönemine ilişkin yıllık kurumlar vergisi beyannamesinin verilmesi gereken tarihe kadar Türkiye’ye transfer edilmiş olması,

– Aracılık faaliyetine ilişkin malların satıcısı ve alıcısının Türkiye’de olmaması,

gerekmektedir.

Buna göre, İstanbul Finans Merkezi Kanununa göre katılımcı belgesini almak suretiyle Bölgede faaliyette bulunan şirket veya şubelerin, yurt dışından satın alınan malları Türkiye’ye getirilmeksizin yurt dışında satmalarından veya yurt dışında gerçekleşen mal alım satımlarına aracılık etmelerinden elde ettikleri kazançlarına madde kapsamında indirim uygulanacak olup, Bölge dışında gerçekleştirilen söz konusu faaliyetlerden ya da Bölgedeki diğer faaliyetlerden elde edilen kazançlara ise indirim uygulanması söz konusu olmayacaktır.

Yurt dışından satın alınan malların Türkiye’ye getirilmeksizin yurt dışında satılmasından veya yurt dışında gerçekleşen mal alım satımlarına aracılık edilmesinden sağlanan kazançların elde edildiği dönemde kurum kazancına dâhil edilmesi zorunlu olup bu kazançların kurumlar vergisi beyannamesinin verilme süresinin sonuna kadar Türkiye’ye transfer edilmeyen kısmı için indirimden yararlanılmayacaktır. Türkiye’ye bu süre içinde transfer edilmeyen kazançlar, daha sonraki yıllarda Türkiye’ye transfer edilse dahi anılan indirimden faydalanılamayacaktır.

Örnek 1: (B) A.Ş., katılımcı belgesi almak suretiyle İstanbul Finans Merkezi Bölgesinde faaliyete başlamıştır. (B) A.Ş., (A) ülkesi mukimi şirketten satın aldığı ürünleri Türkiye’ye getirmeksizin (İ) ülkesi mukimi başka bir şirkete satmış ve bu faaliyetten döviz karşılığı 300.000 TL kazanç elde etmiştir. Bu durumda, maddede öngörülen diğer şartların da sağlanması kaydıyla (300.000x%50) 150.000 TL, kurumlar vergisi beyannamesi üzerinde indirim konusu yapılabilecektir. (A) ülkesinden satın alınan ürünlerin önce Türkiye’ye getirilmesi ve sonrasında (İ) ülkesi mukimi firmaya satılması halinde ise indirim uygulanmayacaktır.

Örnek 2: (C) A.Ş., katılımcı belgesi almak suretiyle İstanbul Finans Merkezi Bölgesinde faaliyete başlamıştır. (C) A.Ş. (M) ülkesi mukimi bir şirketin ürün ihtiyacı için (V) ülkesi mukimi bir şirketle anlaşmış ve (V) ülkesi mukimi şirket (M) ülkesinde bulunan firmaya ürünleri doğrudan satmıştır. Bu durumda yurt dışında gerçekleşen mal alım satımına aracılık eden (C) A.Ş.’nin elde ettiği kazancın %50’si, maddede öngörülen diğer şartların da sağlanması kaydıyla kurumlar vergisi beyannamesi üzerinde indirim konusu yapılabilecektir.

Örnek 3: (Ç) A.Ş., katılımcı belgesi almak suretiyle İstanbul Finans Merkezi Bölgesinde faaliyete başlamıştır. (Ç) A.Ş.’nin 2023 yılında (K) ülkesinden satın aldığı ürünleri Türkiye’ye getirmeksizin (E) ülkesine satması dolayısıyla elde ettiği 500.000 TL’lik kazancın %50’si olan 250.000 TL (500.000x%50), 2023 hesap dönemine ait kurumlar vergisi beyannamesinin verilmesi gereken tarihe kadar Türkiye’ye transfer edilmiş olması ve yıllık kurumlar vergisi beyannamesinde gösterilmesi kaydıyla beyan edilen kurum kazancından indirilebilecektir.

10.7.2. İstanbul Finans Merkezi Bölgesinde faaliyette bulunan kurumların elde ettikleri kazancın tespiti ve beyanı

10.7.2.1. İndirim tutarının tespiti

İndirim kapsamında kabul edilen faaliyetlerden elde edilen hasılattan bu faaliyetler nedeniyle yüklenilen gider ve maliyet unsurlarının düşülmesi sonucu bulunacak kazancın %50’si, kurumlar vergisi beyannamesinin “Kazancın Bulunması Halinde İndirilecek İstisna ve İndirimler” bölümünde gösterilmek suretiyle indirim konusu yapılabilecektir. Diğer indirim ve istisnalar ile geçmiş yıl zararları nedeniyle indirim konusu yapılamayan tutar izleyen dönemlere devredilemeyecektir. Faaliyet sonucunun zararlı olması halinde ise indirim söz konusu olmayacaktır.

10.7.2.2. Kazançların kayıtlarda izlenmesi

İstanbul Finans Merkezi Bölgesinde faaliyet gösteren mükelleflerin Vergi Usul Kanununun genel hükümleri çerçevesinde defter tutmaları, belge ve kayıt düzenine uymaları gerekmektedir.

Bu bağlamda, indirime konu kazanç ile buna bağlı olarak kurumlar vergisi matrahının tespiti açısından, indirim kapsamında bulunan ve bulunmayan hasılat, maliyet ve gider unsurlarının ayrı ayrı izlenmesi ve indirim kapsamında olan faaliyetlere hasılat, maliyet ve gider unsurlarının diğer faaliyetlerle ilişkilendirilmemesi ve kayıtların da bu ayrımı sağlayacak şekilde tutulması gerekmektedir.

10.7.2.3. İndirim kapsamındaki faaliyetlere ilişkin bildirim ve belgeler

İstanbul Finans Merkezi Bölgesinde faaliyet gösteren ve indirimden yararlanan şirket veya şubelere Cumhurbaşkanlığı Finans Ofisi tarafından verilen katılımcı belgelerinin bir örneğinin, indirimden faydalanılacak ilk hesap dönemine ilişkin kurumlar vergisi beyannamesinin verilme süresi içerisinde bağlı bulunulan vergi dairesine ibraz edilmesi gerekmektedir.

Diğer taraftan, indirime konu edilen kazancın Türkiye’ye transfer edildiğini gösterir tevsik edici belgelerin, indirimden faydalanılan döneme ilişkin beyannamenin verilmesi gereken ayı izleyen ayın sonuna kadar kurumlar vergisi yönünden bağlı olunan vergi dairesine verilmesi gerekmektedir.

10.7.2.4. Esas faaliyet konusu dışındaki gelirler

Söz konusu indirimden yararlanan şirketlerin indirime konu faaliyetleri dışındaki diğer gelirleri (kasadaki nakitlerin değerlendirilmesi sonucu oluşan faiz gelirleri, dövizlerin değerlemesinden kaynaklanan kur farkları ve iktisadi kıymetlerin elden çıkarılmasından doğan gelirler gibi) ile olağan dışı gelirlerinin indirim kapsamında değerlendirilmesi mümkün değildir.”

MADDE 8- Aynı Tebliğin “32.3. Küçük ve orta büyüklükteki işletmelerin (KOBİ) birleşmelerinde kurumlar vergisi oranının indirimli uygulanması” başlıklı bölümünden sonra gelmek üzere aşağıdaki bölüm eklenmiştir.

“32.4. Sermaye azaltımında vergileme

32.4.1. Yasal düzenleme

7420 sayılı Kanunun 22 nci maddesiyle Kurumlar Vergisi Kanununa aşağıdaki madde eklenmiştir.

“MADDE 32/B- (1) Kurumlar tarafından sermayeye eklenen öz sermaye kalemlerinin, sermayeye eklendiği tarihten itibaren beş tam yıl geçtikten sonra herhangi bir şekilde sermaye azaltımına konu edilmesi durumunda, nakdi veya ayni sermaye ile sermayeye eklenen diğer unsurların toplam sermayeye oranlanması suretiyle azaltıma konu edilen tutar içerisindeki sermaye unsurları tespit olunur. Söz konusu oranın tespitinde,

a) Sermayeye ilave dışında başka bir hesaba nakledilmesi, işletmeden çekilmesi veya sermaye hesabından başka hesaplara aktarımı kurumlar vergisine ve kar dağıtımına veya ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemlerinin,

b) Sadece kar dağıtımına veya ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemlerinin,

c) Başka bir hesaba nakledilmesi veya işletmeden çekilmesi halinde vergilendirilmeyecek olan ayni ve nakdi sermayenin

toplam sermaye içindeki payları dikkate alınır.

(2) Kurumların öz sermaye kalemlerini sermayeye ekledikleri tarihten itibaren beş tam yıllık süre tamamlanmadan sermaye azaltımı yapmaları durumunda, azaltımın sırasıyla birinci fıkranın (a), (b) ve (c) bentlerinde yer alan sermaye unsurlarından yapıldığı kabul edilir.

(3) Sermaye azaltımında, öncelikli olarak sermayeye ilave edilen öz sermaye kalemlerinden, sermayeye eklenme tarihi beş tam yıllık süreyi geçmemiş olanların işletmeden çekildiği kabul edilir.

(4) Bu maddenin birinci, ikinci ve üçüncü fıkraları kapsamında sermaye azaltımı suretiyle tespit olunan sermaye unsurlarından; birinci fıkranın (a) bendi kapsamında olanlar kurumlar vergisine ve vergi kesintisine, (b) bendi kapsamında olanlar sadece vergi kesintisine tabi tutulur. Sermayeye ilave dışında başka bir hesaba nakledilmesi, işletmeden çekilmesi veya sermaye hesabından başka hesaplara aktarılması halinde kurumlar vergisine tabi tutulacak kısım için kesinti matrahı kurumlar vergisi hesaplandıktan sonra kalan tutardır.

(5) Geçmiş yıl zararlarının mahsubu suretiyle sermaye azaltılması durumunda, bu şekilde azaltıma konu edilen sermaye unsurları birinci, ikinci ve üçüncü fıkra hükümlerine göre tespit edilir ancak vergi kesintisine tabi tutulmaz.

(6) Hazine ve Maliye Bakanlığı bu maddenin uygulamasına ilişkin usul ve esasları belirlemeye yetkilidir.”

32.4.2. Sermaye azaltımına konu edilebilecek sermaye unsurları

Kurumların öz sermaye kalemleri içerisinde yer alan; yeniden değerleme fonları, sermaye düzeltmesi olumlu farkları gibi bazı hesap kalemleri işletmeden çekildiğinde kurumlar vergisine ve kar payı dağıtımına bağlı vergi kesintisine; geçmiş yıl karları gibi bazı hesap kalemleri ise işletmeden çekildiğinde kar payı dağıtımına bağlı vergi kesintisine tabi tutulmaktadır.

Mükellefler tarafından, öz sermaye kalemleri içerisinde söz konusu hesaplarda yer alan tutar sermayeye ilave edilebilmektedir. Bu bağlamda, sermaye azaltımı yapılması durumunda, sermaye azaltımının sermayeye ilave edilen hangi kalemlerden yapıldığı vergilendirme açısından önem arz etmektedir.

Kurumlar Vergisi Kanununun 32/B maddesinde yapılan düzenleme ile kurumların sermayelerini azaltmaları durumunda, hangi sermaye unsurunun ne kadar tutarda azaltılmış kabul edileceği ve azaltılan bu tutarın nasıl vergilendirileceği hususları belirlenmiştir.

213 sayılı Vergi Usul Kanununun 192 nci maddesinde, işletmenin aktif toplamı ile borçları arasındaki fark öz sermaye olarak tanımlanmaktadır. 1 Sıra No.lu Muhasebe Sistemi Uygulama Genel Tebliği açısından ise öz sermaye, işletme sahip veya ortaklarının bilanço tarihinde işletmeye yapmış oldukları sermaye yatırımlarının tutarını gösteren ödenmiş sermaye ile sermaye yedekleri, kar yedekleri, geçmiş yıllar karları ve geçmiş yıllar zararları ve dönemin net kar veya zararını kapsar şeklinde ifade edilmiştir.

Öz sermaye kalemlerinin sermayeye eklenmesi sonrası kurumlar tarafından sermaye azaltılması durumunda, azaltılan bu tutar üzerinden yapılması gereken vergileme işleminde öncelikle dikkat edilecek husus, sermayenin hangi unsurunun ne kadar tutarda azaltılacağıdır.

Azaltıma konu edilebilecek sermaye unsurları esas itibarıyla;

Sermayeye ilave dışında başka bir hesaba nakledilmesi, işletmeden çekilmesi veya sermaye hesabından başka hesaplara aktarımı kurumlar vergisine ve kar dağıtımına/ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemleri,

Sadece kar dağıtımına/ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemleri,

III. Başka bir hesaba nakledilmesi veya işletmeden çekilmesi halinde vergilendirilmeyecek olan ayni ve nakdi sermaye

şeklinde üç sınıfta gruplandırılabilecektir.

Kurumlar Vergisi Kanununun 32/B maddesi uyarınca, öz sermaye kalemlerinin sermayeye eklendiği tarihten itibaren beş tam yıllık süre tamamlanmadan sermaye azaltımı yapılması durumunda, azaltımın yukarıdaki gruplandırmada (I), (II) ve (III) numaralı sınıflarda yer alan sermaye unsurlarından sırasıyla yapıldığı kabul edilecektir.

Diğer taraftan, bu unsurların sermayeye eklendiği tarihten itibaren beş tam yıl geçtikten sonra herhangi bir şekilde sermaye azaltımına konu edilmesi durumunda ise söz konusu sınıflandırmalarda yer alan sermaye unsurlarının toplam sermayeye oranlanması suretiyle azaltıma konu edilen tutar içerisindeki sermaye unsurları tespit olunacaktır.

Bu bağlamda, sermaye azaltımına konu edilen sermaye unsurları, vergi kanunları ve özel kanunlarında yer alan ilgili düzenlemeleri uyarınca vergilendirilecektir.

32.4.3. Öz sermaye kalemlerinin sermayeye eklendiği tarihten itibaren beş tam yıl geçtikten sonra kurumlar tarafından sermaye azaltılması

Sermayeye ilave olunan öz sermaye kalemlerinin sermayenin bir unsuru olduğu tarihten itibaren beş tam yıl geçtikten sonra, kurumlar tarafından sermaye azaltılması halinde; işletmeye konulan nakdi veya ayni sermaye ile sermayeye eklenen diğer unsurların toplam sermayeye oranlanması suretiyle azaltıma konu edilen tutar içerisindeki sermaye unsurları tespit edilecektir. Söz konusu hesaplamada, Tebliğin “32.4.2.” bölümünde yer alan ve üç sınıfta gruplandırılan sermaye unsurlarının toplam sermayeye oranları dikkate alınacak olup, bu sınıfların dışında başka bir gruplandırma yapılmayacaktır.

Örnek: 600.000 TL nakdi sermayesi bulunan (ABC) A.Ş., 26/3/2016 tarihinde tescil edilen kararla enflasyon düzeltmesi olumlu farklarından 300.000 TL, geçmiş yıl karlarından ise 100.000 TL sermayesine ilave etmek suretiyle sermayesini 1.000.000 TL’ye çıkarmıştır. Mükellef, 1/9/2023 tarihinde ise ticaret sicil gazetesinde tescil edilen kararla sermayesini 400.000 TL azaltmıştır.

Buna göre, mükellefin toplam 1.000.000 TL tutarındaki sermayesinin %60’ı nakdi sermayeden, %30’u enflasyon düzeltmesi olumlu farklarından, %10’u ise geçmiş yıl karlarından oluşmaktadır. 1/9/2023 tarihinde sermayenin 400.000 TL azaltılması nedeniyle azaltılan tutarın 240.000 TL’sinin (400.000 TLx0,60) nakdi sermayeden, 120.000 TL’sinin (400.000 TLx0,30) enflasyon düzeltmesi olumlu farklarından, 40.000 TL’sinin (400.000 TLx0,10) ise geçmiş yıl karlarından kaynaklandığı kabul edilecektir.

Bu kapsamda, azaltıma konu edilen ve enflasyon düzeltmesi olumlu farklarından kaynaklanan 120.000 TL hem kurumlar vergisine hem de ortakların niteliğine bağlı olarak kar dağıtımına bağlı vergi kesintisine, geçmiş yıl karından kaynaklanan 40.000 TL ise ortakların niteliğine bağlı olarak yalnızca kar dağıtımına bağlı vergi kesintisine tabi tutulacaktır. Nakdi sermayeden kaynaklanan 240.000 TL üzerinden ise herhangi bir vergileme yapılması söz konusu olmayacaktır.

| Azaltılan sermaye unsuru |

Azaltıma konu edilen tutar (400.000 TL) |

Hesaplanan kurumlar vergisi |

Gelir vergisi kesintisi |

|

| |

| 1-Enflasyon düzeltmesi olumlu farkları |

(400.000×0,30) = 120.000 TL |

(120.000×0,20*) = 24.000 TL |

(96.000 TLx0,10**) = 9.600 TL |

|

| 2-Geçmiş yıl karları |

(400.000×0,10) = 40.000 TL |

– |

(40.000 TLx0,10**) = 4.000 TL |

|

| |

| 3-Nakdi sermaye |

(400.000×0,60) = 240.000 TL |

– |

– |

|

| |

| TOPLAM |

400.000 TL |

24.000 TL |

13.600 TL |

|

(*) 2023 yılında kurumlar vergisi oranının %20 olduğu varsayılmıştır.

(**) 2023 yılında kar dağıtımına bağlı vergi kesintisi oranının %10 ve ortakların gerçek kişi olduğu varsayılmıştır.

32.4.4. Öz sermaye kalemlerinin sermayeye eklendiği tarihten itibaren beş tam yıl geçmeden kurumlar tarafından sermaye azaltılması

Sermayeye ilave olunan öz sermaye kalemlerinin sermayenin bir unsuru olduğu tarihten itibaren beş tam yıl geçmeden, kurumların sermayelerini azaltmaları durumunda Tebliğin “32.4.2.” bölümünde yer alan ve üç sınıfta gruplandırılan sermaye unsurlarının sırasıyla azaltıma konu edildiği kabul edilecektir. Buna göre, beş tam yıllık süre tamamlanmadan sermaye azaltımı yapılması durumunda, sermaye azaltımının sırasıyla;

Sermayeye ilave dışında başka bir hesaba nakledilmesi, işletmeden çekilmesi veya sermaye hesabından başka hesaplara aktarımı kurumlar vergisine ve kar dağıtımına/ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemlerinden,

Sadece kar dağıtımına/ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemlerinden,

III. Başka bir hesaba nakledilmesi veya işletmeden çekilmesi halinde vergilendirilmeyecek olan ayni ve nakdi sermaye unsurlarından

yapıldığı kabul edilecek ve buna göre vergileme yapılacaktır.

Örnek: (DEF) A.Ş. 50.000 TL nakdi sermaye ile 16/6/2000 tarihinde kurulmuştur. Şirket genel kurulunun 29/12/2022 tarihinde aldığı kararla şirketin sermayesinin 1.000.000 TL’ye çıkarılması ve bu tutarın 650.000 TL’sinin şirket ortaklarınca nakden işletmeye konulması, 200.000 TL’sinin enflasyon düzeltmesi olumlu farklarından, 100.000 TL’sinin ise geçmiş yıl karlarından karşılanması kararı alınmıştır. Bu karar, 11/1/2023 tarihinde tescil edilmiştir.

Mükellef kurum tarafından 7/8/2025 tarihinde tescil edilen kararla şirket sermayesinin 400.000 TL azaltılması kararı alınmıştır.

Buna göre, azaltıma konu edilen sermayenin 200.000 TL’sinin enflasyon düzeltmesi olumlu farklarından, 100.000 TL’sinin geçmiş yıl karlarından ve kalan 100.000 TL’sinin de nakdi sermayeden yapıldığı kabul edilecektir.

| Azaltılan sermaye unsuru |

Azaltıma konu edilen tutar |

Hesaplanan kurumlar vergisi |

Gelir vergisi kesintisi |

| 1-Enflasyon düzeltmesi olumlu farkları |

200.000 TL |

(200.000 TLx0,20*) = 40.000 TL |

(160.000 TLx0,10**) = 16.000 TL |

| 2-Geçmiş yıl karları |

100.000 TL |

– |

(100.000 TLx0,10**) = 10.000 TL |

| 3-Nakdi sermaye |

100.000 TL |

– |

– |

| TOPLAM |

400.000 TL |

40.000 TL |

26.000 TL |

(*) 2025 yılında kurumlar vergisi oranının %20 olduğu varsayılmıştır.

(**) 2025 yılında kar dağıtımına bağlı vergi kesintisi oranının %10 ve ortakların gerçek kişi olduğu varsayılmıştır.

32.4.5. Öz sermaye unsurlarının sermayeye ilave edilme tarihine göre sermaye azaltımındaki öncelik durumu

Kurumlar tarafından yapılacak sermaye azaltımında, daha önce sermayeye eklenen öz sermaye unsurlarının sermayeye eklenme tarihi itibarıyla bazılarının beş tam yıllık süreyi aşması bazılarının ise bu süreyi aşmaması söz konusu olabilmektedir. Bu durumda, sermayeye ilave edilen öz sermaye unsurlarından öncelikle sermayeye eklenme tarihi beş tam yılı geçmemiş olan unsurların sermayeden azaltıldığı kabul edilecektir.

Örnek: 9.000.000 TL nakdi sermayesi olan (KLM) Ltd. Şti., 14/7/2017 tarihinde tescil edilen kararla tamamı enflasyon düzeltmesi olumlu farklarından karşılanmak suretiyle sermayesini 12.000.000 TL’ye çıkarmıştır.

Mükellef kurum tarafından 28/11/2022 tarihinde tescil edilen ikinci bir kararla; 3.000.000 TL’si yeniden değerleme artışlarından, 2.000.000 TL’si geçmiş yıl karlarından olmak üzere kurum sermayesi 17.000.000 TL olarak yeniden belirlenmiştir.

Bu defa, mükellef kurum yetkili organı tarafından 9.000.000 TL sermaye azaltımı kararı alınmış ve bu karar 7/8/2024 tarihinde tescil edilmiştir.

(KLM) Ltd. Şti. tarafından yapılan sermaye azaltımının, öncelikle sermayeye eklenme tarihi beş tam yıllık süreyi geçmemiş unsurlardan karşılandığı varsayılacaktır. Buna göre, sermaye azaltımının sırasıyla yeniden değerleme artışları (3.000.000 TL) ve geçmiş yıl karlarından (2.000.000 TL) yapıldığı kabul edilecektir. Kalan kısmın ise sermayeye eklenme tarihi beş tam yıllık süreyi geçmiş unsurlardan karşılanması gerekmektedir.

Buna göre, mükellefin 12.000.000 TL tutarındaki kalan toplam sermayesinin; %25’i enflasyon düzeltmesi olumlu farklarından, %75’i ise nakdi sermayeden oluşmaktadır. Azaltıma konu edilmek istenen sermayeden kalan 4.000.000 TL’nin, 1.000.000 TL’sinin (4.000.000 TLx0,25) enflasyon düzeltmesi olumlu farklarından, 3.000.000 TL’sinin (4.000.000 TLx0,75) ise nakdi sermayeden kaynaklandığı kabul edilecektir.

| 7/8/2024 tarihinde azaltılan sermaye unsuru |

Sermayeye ilave tarihi |

Azaltıma konu edilecek tutar |

Hesaplanan kurumlar vergisi |

Gelir vergisi kesintisi |

| Yeniden değerleme artışı |

28/11/2022 |

3.000.000 TL |

(3.000.000 TLx0,20*)= 600.000 TL |

(2.400.000 TLx0,10**) =

240.000 TL

|

| Geçmiş yıl karları |

28/11/2022 |

2.000.000 TL |

– |

(2.000.000 TLx0,10**) = 200.000 TL |

| Enflasyon düzeltmesi olumlu farkı |

14/7/2017 |

1.000.000 TL |

(1.000.000 TLx0,20*)= 200.000 TL |

(800.000 TLx0,10**) = 80.000 TL |

| Nakdi sermaye |

– |

3.000.000 TL |

– |

– |

| TOPLAM |

9.000.000 TL |

800.000 TL |

520.000 TL |

(*) 2024 yılında kurumlar vergisi oranının %20 olduğu kabul edilmiştir.

(**) 2024 yılında kar dağıtımına bağlı vergi kesintisi oranının %10 ve ortakların gerçek kişi olduğu varsayılmıştır.

32.4.6. Geçmiş yıl zararlarının mahsubu suretiyle sermaye azaltımı

Kurumlar vergisi mükellefleri geçmiş yıl zararlarının mahsubu suretiyle de sermaye azaltımında bulunabilmektedirler. Geçmiş yıl zararları nedeniyle bilançoda oluşan açığın kapatılmasına ilişkin hükümler esas itibarıyla 6102 sayılı Türk Ticaret Kanununda düzenlenmektedir.

Geçmiş yıl zararlarının mahsubu suretiyle sermaye azaltılması durumunda, bu şekilde azaltıma konu edilen sermaye unsurları, Tebliğin “32.4.2.” bölümünde yapılan açıklamalara göre tespit edilecektir. Ancak, geçmiş yıl zararlarının sermayeye mahsup edilmesi işleminde Kanunun 32/B maddesi hükmüne göre ortaklara nakden veya hesaben yapılmış bir ödeme söz konusu olmadığından, bu mahsup işlemi kar payı dağıtımı/ana merkeze aktarılan tutar olarak değerlendirilmeyecek ve azaltıma konu edilen sermaye unsurları üzerinden vergi kesintisi yapılmayacaktır.

Bununla birlikte, geçmiş yıl zararlarının sermaye azaltımı suretiyle mahsubunda, sermayeye eklenen öz sermaye kalemlerinin içerisinde sermaye azaltımı esnasında kurumlar vergisine tabi tutulması gereken bir unsur olması halinde, azaltıma konu edilen tutarın tespitinde Tebliğin “32.4.2.” ila “32.4.5.” bölümlerinde yapılan açıklamalar dikkate alınmak suretiyle vergileme yapılacaktır.

Örnek: (PRS) A.Ş.’nin toplam sermayesi 10.000.000 TL olup, bu tutarın 5.000.000 TL’si ortaklarca işletmeye konulan nakdi sermayeden, 1.000.000 TL’si Vergi Usul Kanununun (VUK) 280/A maddesi hükmüne istinaden ayrılan ve 26/10/2013 tarihinde sermayeye ilave edilen özel fondan, 4.000.000 TL’si ise aynı tarihte sermayeye eklenen geçmiş yıl karlarından oluşmaktadır.

Anılan kurum tarafından bilançoda yer alan 2.500.000 TL tutarındaki geçmiş yıl zararının sermayeden mahsubu amacıyla sermaye azaltımı kararı alınmış ve bu karar 26/1/2023 tarihinde tescil edilmiştir.

Buna göre, öz sermaye kalemlerinin sermayeye ilave edilmesinden itibaren beş tam yıl geçtikten sonra mükellef kurum tarafından sermaye azaltılması nedeniyle, azaltılan sermaye unsurları Tebliğin “32.4.2.” ve “32.4.3.” bölümlerinde yapılan açıklamalar çerçevesinde sermaye unsurlarının toplam sermaye içerisindeki oranları dikkate alınmak suretiyle tespit edilecektir.

Kurumun sermaye azaltımı kararından önce toplam sermayesi 10.000.000 TL olduğundan, bu sermaye içerisinde; Vergi Usul Kanununun 280/A maddesi hükmüne istinaden ayrılan ve sermayeye ilave edilen özel fon %10 (1.000.000 TL/10.000.000 TL), geçmiş yıl karları %40 (4.000.000 TL/10.000.000 TL) ve nakdi sermaye %50’lik (5.000.000 TL/10.000.000 TL) kısmı oluşturmaktadır.

Bu bağlamda, azaltıma konu edilen 2.500.000 TL’lik sermayenin; 250.000 TL’sinin VUK’a göre ayrılan özel fondan, 1.000.000 TL’sinin sermayeye eklenmiş geçmiş yıl karlarından ve 1.250.000 TL’sinin ise ortaklarca işletmeye konulan ve vergilendirilmeyecek nakdi sermayeden karşılandığı kabul edilecektir. Kanunun 32/B maddesi hükmüne istinaden azaltıma konu edilen tutar üzerinden vergi kesintisi yapılmayacağından, özel fonlar ile geçmiş yıl karlarından azaltıma konu edilen tutar üzerinden vergi kesintisi söz konusu olmayacaktır.

Diğer taraftan, VUK 280/A hükmüne istinaden ayrılan ve sermayeye eklenen özel fonun sermaye azaltımına konu edilmesi nedeniyle bu tutar üzerinden kurumlar vergisi hesaplanması gerekmektedir.

| 26/1/2023 tarihinde azaltıma konu edilen sermaye unsuru |

Sermayeye ilave tarihi |

Azaltıma konu edilecek tutar |

Hesaplanan kurumlar vergisi |

Gelir vergisi kesintisi |

| VUK 280/A hükmüne istinaden ayrılan özel fon |

26/10/2013 |

(2.500.000×0,10)=250.000 TL |

(250.000×0,20*)=50.000 TL |

– |

| Geçmiş yıl karları |

26/10/2013 |

(2.500.000×0,40)=1.000.000 TL |

– |

– |

| Nakdi sermaye |

– |

(2.500.000×0,50)=1.250.000 TL |

– |

– |

| TOPLAM |

2.500.000 TL |

50.000 TL |

– |

(*) 2023 yılında kurumlar vergisi oranının %20 olduğu varsayılmıştır.

32.4.7. Devir ve bölünme işlemleri nedeniyle sermaye azaltılması

Kurumlar Vergisi Kanununun 19 uncu maddesinin birinci ve ikinci fıkralarında devre ilişkin hükümlere yer verilmiş olup, aynı maddenin üçüncü fıkrasının (a) ve (b) bentlerinde de tam bölünme ve kısmi bölünme olarak kabul edilen işlemler tanımlanmıştır. Kanunun 20 nci maddesinde ise 19 uncu madde kapsamında yapılan işlemler nedeniyle doğan karların hesaplanmayacağı ve vergilendirilmeyeceği hüküm altına alınmıştır.

Bu kapsamda, Kanunun 19 uncu maddesinin birinci ve ikinci fıkrası birleşmenin özel bir türünü devir olarak tanımlamakta, tam mükellef kurumlar arasında kayıtlı değerler üzerinden ve kül halinde devralma suretiyle gerçekleştirilen işlemler devir olarak nitelendirilmektedir.

Tam bölünme işlemlerinde tam mükellef bir sermaye şirketi, tasfiyesiz olarak infisah etmek suretiyle bilançosunda yer alan kıymetleri kayıtlı değerleri üzerinden mevcut veya yeni kurulacak iki veya daha fazla tam mükellef sermaye şirketine devretmekte ve karşılığında devreden sermaye şirketinin ortaklarına yeni kurulan kurum sermayesini temsil eden iştirak hisseleri verilmektedir.

Kısmi bölünme işlemleri ise taşınmazlar ile bilançoda yer alan ve en az iki tam yıl süreyle elde tutulan iştirak hisseleri ya da üretim veya hizmet işletmelerinin bir veya birkaçının mevcut veya yeni kurulacak tam mükellef bir sermaye şirketine kayıtlı değerleri üzerinden belirli şartlar dâhilinde ayni sermaye olarak konulması şeklinde tanımlanmaktadır. Kısmi bölünme işlemlerinde devredilen varlıklara karşılık edinilen devralan şirket hisseleri, devreden şirkette kalabileceği gibi doğrudan bu şirketin ortaklarına da verilebilmektedir. Hisse senetlerinin ortaklara verildiği durumda bölünen şirkette sermaye azaltımına gidilmesi gerekmektedir.

Diğer taraftan; gerek devir işlemleri gerekse tam ve kısmi bölünme işlemleri öncesinde devrolunan veya bölünen kurumun sermayesinde ayni ve nakdi sermaye dışında, başka bir hesaba nakledilmesi veya işletmeden çekilmesi halinde kurumlar vergisine ve/veya vergi kesintisine tabi tutulacak öz sermaye kalemleri de bulunabilmektedir.

32.4.7.1. Devir işlemleri sonrasında yapılan sermaye azaltımı

Kurumlar Vergisi Kanununun 19 uncu maddesi kapsamında yapılan devir işlemlerinde, devir olunan şirketin bilançosundaki hesapların kayıtlı değerler üzerinden ve kül halinde devralan şirketin bilançosuna geçirilmesi ve sermayeye ilave edilmiş olan öz kaynak kalemlerinin de devralan şirketin sermayesinin alt hesaplarında izlenmesi gerekmektedir. Devir işlemleri kapsamında şirket sermayesinden devrolunan unsurlar bu aşamada kurumlar vergisine ve/veya vergi kesintisine tabi tutulmayacaktır. Ancak, ilerleyen dönemlerde söz konusu sermaye unsurlarını devralan şirkette sermaye azaltımına gidilmesi halinde, azaltılan sermaye unsurlarının niteliğine göre Tebliğin “32.4.2.” ila “32.4.6.” bölümlerindeki açıklamalar çerçevesinde vergileme yapılması gerekmektedir. Bu durumda, Kanunun 32/B maddesinde hüküm altına alınan beş tam yıllık sürenin tespitinde, sermaye unsurlarının devreden şirketin sermayesinde kaldığı süreler de devralan şirketler tarafından dikkate alınacaktır.

32.4.7.2. Tam bölünme işlemleri sonrasında yapılan sermaye azaltımı

Kanunun 19 uncu maddesi kapsamındaki tam bölünme işlemi sonucunda mevcut ve/veya yeni kurulacak şirketlerin, bölünen kurum bilançosunun aktif ve pasifinde yer alan kalemleri bölünme tarihindeki kayıtlı değerleri üzerinden devralmaları ve bu varlıkları aynen bilançolarına geçirmeleri gerekmektedir. Bölünen kurum sermayesinin başka bir hesaba nakledilmesi veya işletmeden çekilmesi durumunda vergiye tabi tutulması gereken unsurları barındırması halinde ise bu kalemler de kayıtlı değerleriyle yeni kurulacak şirketlerin sermayesine devrolunacağından, bölünen şirketin sermayesinden devrolunan unsurlar, bu aşamada kurumlar vergisine ve/veya vergi kesintisine tabi tutulmayacaktır. Ancak, söz konusu sermaye unsurlarını devralan şirketlerde sermaye azaltımına gidilmesi halinde, azaltılan sermaye unsurlarının niteliğine göre Tebliğin “32.4.2.” ila “32.4.6.” bölümlerindeki açıklamalar çerçevesinde vergileme yapılması gerekmektedir.

Bu durumda da Kanunun 32/B maddesinde hüküm altına alınan beş tam yıllık sürenin tespitinde, sermaye unsurlarının devreden şirketin sermayesinde kaldığı süreler de devralan şirketler tarafından dikkate alınacaktır.

Örnek: (BCD) Ltd. Şti. Kurumlar Vergisi Kanununun 19 uncu maddesi kapsamında tam bölünme suretiyle tasfiyesiz infisah edecek olup, söz konusu kurumun bilançosunda yer alan kıymetler bölünme tarihi itibarıyla aşağıdaki gibidir.

| AKTİF |

|

PASİF |

| Kasa |

100.000 |

|

Borçlar |

50.000 |

| Banka |

300.000 |

|

Sermaye |

800.000 |

| Taşınmazlar |

400.000 |

|

Yedekler |

150.000 |

| Demirbaşlar |

200.000 |

|

|

|

| TOPLAM |

1.000.000 |

|

TOPLAM |

1.000.000 |

Kurumun 800.000 TL olan sermayesi, kuruluş aşamasında işletmeye konulan 400.000 TL tutarındaki nakdi sermaye ile 26/2/2018 tarihinde sermayeye eklenen; 100.000 TL enflasyon düzeltmesi olumlu farkları ve 300.000 TL geçmiş yıl karlarından oluşmaktadır.

(BCD) Ltd. Şti.’nin bilançosunda yer alan kıymetler, kayıtlı değerleri üzerinden bölünme tarihi olan 9/12/2022 tarihinde yeni kurulan (EFG) A.Ş. ve (ŞTU) Ltd. Şti.’ne aşağıdaki şekilde devredilmiştir. Bölünen kurumun sermayeye ilave edilmiş olan öz kaynak unsurlarının yeni kurulan şirketlere aktarılan değerlerle orantılı şekilde devredildiği kabul edilmiştir. Tam bölünme işlemi sonrası yeni kurulan şirketlerin bilançoları ise aşağıdaki gibidir.

| (EFG) A.Ş. |

|

(ŞTU) Ltd. Şti. |

| AKTİF |

|

PASİF |

|

AKTİF |

|

PASİF |

| Kasa |

50.000 |

|

Sermaye

-Nakdi sermaye

-Geçmiş yıl karları

-Enflasyon düzeltmesi olumlu farkları

|

400.000

200.000

150.000

50.000

|

|

Kasa |

50.000 |

|

Borçlar |

50.000 |

| Demirbaşlar |

200.000 |

|

Yedekler |

100.000 |

|

Banka |

300.000 |

|

Sermaye

-Nakdi sermaye

-Geçmiş yıl karları

-Enflasyon düzeltmesi olumlu farkları

|

400.000

200.000

150.000

50.000

|

| Taşınmaz |

250.000 |

|

|

|

|

Taşınmaz |

150.000 |

|

Yedekler |

50.000 |

| TOPLAM |

500.000 |

|

TOPLAM |

500.000 |

|

TOPLAM |

500.000 |

|

TOPLAM |

500.000 |

Tam bölünme sonrası, (EFG) A.Ş.’nin 400.000 TL tutarındaki sermayesinin 200.000 TL’sinin nakdi sermayeden, 150.000 TL’sinin geçmiş yıl karlarından ve 50.000 TL’sinin enflasyon düzeltmesi olumlu farklarından oluştuğu kabul edilecektir.

Diğer taraftan, (ŞTU) Ltd. Şti.’nin 400.000 TL tutarındaki sermayesinin ise 200.000 TL’sinin nakdi sermayeden, 150.000 TL’sinin geçmiş yıl karlarından ve 50.000 TL’sinin enflasyon düzeltmesi olumlu farklarından oluştuğu kabul edilecektir.

Bu defa, (ŞTU) Ltd. Şti. 18/12/2024 tarihinde 150.000 TL sermaye azaltımı kararı almış ve anılan karar 29/12/2024 tarihinde tescil edilmiştir. Tam bölünme işlemi kapsamında bölünen kurum olan (BCD) Ltd. Şti.’nin sermayesinde yer alan unsurlar kayıtlı değerleriyle (ŞTU) Ltd. Şti.’ne devrolunduğundan, sermayede kalma süresi olarak aranılan beş tam yıllık sürenin tespitinde, bölünen kurumda geçen süreler de dikkate alınacaktır.

Buna göre, sermaye azaltımı kararının tescil tarihi itibarıyla (ŞTU) Ltd. Şti.’nin sermayesinde yer alan unsurlar, bölünen kurum olan (BCD) Ltd. Şti.’nin sermayesine 26/2/2018 tarihinde ilave olduğundan ve bu unsurlar (BCD) Ltd. Şti. ile (ŞTU) Ltd. Şti.’nin sermayesinde toplamda beş tam yıldan fazla süreyle kaldığından, azaltıma konu edilecek tutar Tebliğin “32.4.3.” bölümünde yapılan açıklamalara göre tespit edilecektir.

(ŞTU) Ltd. Şti.’nin, sermaye azaltım kararından önce toplam sermayesi 400.000 TL olduğundan, bu sermaye içerisinde; enflasyon düzeltmesi olumlu farkları %12,5 (50.000 TL/400.000 TL), geçmiş yıl karları %37,5 (150.000 TL/400.000 TL) ve nakdi sermaye %50’lik (200.000 TL/400.000 TL) kısmını oluşturmaktadır.

Mükellefin azaltıma konu edilen sermayesinin 150.000 TL olduğu hususu dikkate alındığında, sermayenin; 18.750 TL’sinin (150.000×0,125) enflasyon düzeltmesi olumlu farklarından, 56.250 TL’sinin (150.000×0,375) geçmiş yıl karlarından ve 75.000 TL’sinin (150.000×0,50) nakdi sermayeden azaltıldığı kabul edilecek ve vergilemeye ilişkin hesaplamalar aşağıdaki gibi olacaktır.

| Azaltılan sermaye unsuru |

Sermayeye ilave tarihi |

Azaltıma konu edilecek tutar |

Hesaplanan kurumlar vergisi |

Gelir vergisi kesintisi |

| Geçmiş yıl karları |

26/2/2018 |

(150.000TLx0,375)= 56.250 TL |

– |

(56.250 TLx0,10**) = 5.625 TL |

| Enflasyon düzeltmesi olumlu farkı |

26/2/2018 |

(150.000 TLx0,125)= 18.750 TL |

(18.750 TLx0,20*)= 3.750 TL |

(15.000 TLx0,10**) = 1.500 TL |

| Nakdi sermaye |

26/2/2018 |

(150.000TLx0,50)= 75.000 TL |

– |

– |

| TOPLAM |

150.000 TL |

3.750 TL |

7.125 TL |

(*) 2024 yılında kurumlar vergisi oranının %20 olduğu kabul edilmiştir.

(**) 2024 yılında kar dağıtımına bağlı vergi kesintisi oranının %10 ve ortakların gerçek kişi olduğu varsayılmıştır.

32.4.7.3. Kısmi bölünme işlemleri nedeniyle yapılan sermaye azaltımı

Kanunun 19 uncu maddesi kapsamında gerçekleşen kısmi bölünme işlemi sonucunda, devredilen varlıklara karşılık edinilen devralan şirket hisseleri, devreden şirkette kalabileceği gibi doğrudan bölünen şirketin ortaklarına da verilebilmektedir. Kısmi bölünme dolayısıyla yapılacak sermaye azaltımında ise Türk Ticaret Kanununun ilgili hükümleri uygulanacaktır. Bu kapsamda, kısmi bölünme sonucunda sermaye konulan şirketten alınan hisselerin devreden şirket ortaklarına verilmesi nedeniyle devreden şirket nezdinde sermaye azaltımına gidilmesi gerekmektedir.

Kısmi bölünme kapsamında gerçekleşen devirler nedeniyle yapılan sermaye azaltımında, sermayeye eklenmiş olan unsurların devralan şirkete devredilmesi ve bu şirket nezdinde söz konusu unsurların takip edilmesi halinde, bölünen şirket nezdindeki sermaye azaltımı nedeniyle bu aşamada herhangi bir vergileme söz konusu olmayacaktır.

Kısmi bölünme sonrası sermaye unsurlarını devralan şirket nezdinde sermaye azaltımına gidilmesi halinde ise azaltılan sermaye unsurlarının niteliğine göre Tebliğin “32.4.2.” ila “32.4.6.” bölümlerindeki açıklamalar çerçevesinde gerekli vergileme işlemleri yapılacaktır. Bu durumda da Kanunun 32/B maddesinde hüküm altına alınan beş tam yıllık sürenin tespitinde, öz sermaye kalemlerinin devreden şirketin sermayesinde kaldığı süreler de devralan şirket tarafından dikkate alınacaktır.

Örnek: (BDE) A.Ş.’nin aktifinde 1.500.000 TL bedelle kayıtlı üretim işletmesi, kayıtlı değeri üzerinden (UVY) A.Ş.’ye kısmi bölünme kapsamında devredilmiş, anılan devir işlemi 14/2/2018 tarihinde tescil edilmiş ve bu devir karşılığında (UVY) A.Ş.’den alınan hisse senetleri ortaklara verilmiştir.

(BDE) A.Ş. tarafından yapılan sermaye azaltımının; 500.000 TL’si nakdi sermayeden, 400.000 TL’si 24/6/2015 tarihinde sermayeye ilave edilen enflasyon düzeltmesi olumlu farkından ve 600.000 TL’si ise aynı tarihte sermayeye ilave edilen geçmiş yıl karlarından karşılanmıştır.

Sermayesi 2.500.000 TL olan ve nakdi sermayeden oluşan (UVY) A.Ş.’nin, (BDE) A.Ş.’den devir aldığı tutarlar da dikkate alınarak yapmış olduğu sermaye artışı sonucu sermayesi 4.000.000 TL olmuştur. Bu tutarın; 3.000.000 TL’si ayni ve nakdi sermayeden, 400.000 TL’si enflasyon düzeltmesi olumlu farkından, 600.000 TL’si ise geçmiş yıl karlarından oluşmaktadır. Anılan şirket tarafından 18/1/2023 tarihinde tescil edilen kararla 2.000.000 TL sermaye azaltımı kararı alınmıştır.

Buna göre, sermaye azaltımı kararının tescil tarihi itibarıyla (UVY) A.Ş.’nin, sermayesinde yer alan unsurlar, kısmi bölünen (BDE) A.Ş.’nin sermayesine 24/6/2015 tarihinde ilave olduğundan ve bu unsurlar (BDE) A.Ş. ile (UVY) A.Ş.’nin sermayesinde toplamda beş tam yıldan fazla süreyle kaldığından, azaltıma konu edilecek sermaye unsurları ve tutarlar Tebliğin “32.4.3.” bölümünde yapılan açıklamalara göre tespit edilecektir.

Mükellefin toplam sermayesinin 4.000.000 TL olduğu hususu dikkate alındığında, sermayenin %75’i ayni ve nakdi sermayeden, %10’u enflasyon düzeltmesi olumlu farklarından, %15’inin ise sermayeye ilave edilen geçmiş yıl karlarından kaynaklandığı varsayılacak ve azaltıma konu sermaye unsurları ile buna ilişkin vergi hesaplaması aşağıdaki gibi olacaktır.

| 18/1/2023 tarihinde azaltıma konu edilen sermaye unsuru |

Sermayeye ilave tarihi |

Azaltıma konu edilecek tutar |

Hesaplanan kurumlar vergisi |

Gelir vergisi kesintisi |

| Enflasyon düzeltmesi olumlu farkı |

24/6/2015 |

(2.000.000 TLx0,10) = 200.000 TL |

(200.000 TLx0,20*) = 40.000 TL |

(160.000 TLx0,10**) = 16.000 TL |

| Geçmiş yıl karları |

24/6/2015 |

(2.000.000×0,15) = 300.000 TL |

– |

(300.000 TLx0,10**) = 30.000 TL |

| Nakdi sermaye |

– |

(2.000.000 TLx0,75) = 1.500.000 TL |

– |

– |

| TOPLAM |

2.000.000 TL |

40.000 TL |

46.000 TL |

(*) 2023 yılında kurumlar vergisi oranının %20 olduğu kabul edilmiştir.

(**) 2023 yılında kar dağıtımına bağlı vergi kesintisi oranının %10 ve ortakların gerçek kişi olduğu varsayılmıştır.

32.4.8. Sermaye şirketlerinin kendi hisselerini iktisap etmesi sonucu yapılan sermaye azaltımı

Gelir Vergisi Kanununun 94 üncü maddesinin dördüncü fıkrasında, tam mükellef sermaye şirketlerinin iktisap ettikleri kendi hisse senetleri ve ortaklık paylarıyla ilgili hükümlere yer verilmiş olup, Tebliğin “15.6.7.” bölümünde de konuyla ilgili gerekli açıklamalar yapılmıştır.

Anılan Kanun hükmüne istinaden, tam mükellef sermaye şirketlerinin iktisap ettikleri kendi hisse senetleri veya ortaklık paylarını sermaye azaltımı yoluyla itfa etmeleri halinde, iktisap bedeli ile hisse senetlerinin veya ortaklık paylarının itibari değeri arasındaki olumsuz farkın, sermaye azaltımına ilişkin kararın ticaret siciline tescil edildiği tarih itibarıyla sermaye şirketleri nezdinde %15 oranında vergi kesintisine tabi tutulması gerekmektedir.

Söz konusu madde hükmü esas itibarıyla kendi paylarını iktisap eden ve iktisap ettikleri bu kıymetleri sermaye azaltımı yoluyla itfa eden sermaye şirketlerinin, kendi hisse senetleri ve ortaklık paylarının iktisabına ilişkin ödenen bedel ile bu varlıkların itibari değeri arasındaki farkın şirketler için dağıtılmış kar payı olarak kabul edileceği ve bu tutar üzerinden Kanunda belirtilen %15 oranında vergi kesintisi yapılması gerektiğine yönelik hususları düzenlemektedir. Sermaye azaltımında vergilemeye yönelik hükümler içeren Kurumlar Vergisi Kanununun 32/B maddesi ise kurumlar tarafından yapılan sermaye azaltımında sermayenin hangi unsurundan ne kadar azaltılacağına yönelik hükümler ihtiva etmektedir. Bu bağlamda, söz konusu Kanun maddeleri birbirinden farklı iki hususu düzenlemekte olup, sermaye azaltımı dolayısıyla azaltılan tutar üzerinden yapılması gereken vergi kesintisi ile sermaye şirketlerinin iktisap ettikleri kendi payları üzerinden dağıtılmış kar payı sayılan ve vergi kesintisi yapılan tutar birbirinden farklı kaynakları ihtiva etmektedir.

Örnek : (TBN) A.Ş.’nin hisse senetlerinin itibari değeri her bir hisse için 100 TL’dir. (TBN) A.Ş.’nin ortağı olan (DNZ) Ltd. Şti.’nin aktifinde bulunan (TBN) A.Ş.’ye ait 100 TL itibari değerle kayıtlı 150 adet hisse senedi, (TBN) A.Ş. tarafından 15/12/2021 tarihinde 45.000 TL bedel karşılığında satın alınmıştır.

(TBN) A.Ş. 45.000 TL’ye iktisap ettiği kendi hisse senetleri için sermaye azaltımı kararı almış ve itibari değeri 100 TL olan 150 adet hisse senedi için alınan itfa kararını 7/12/2022 tarihinde ticaret sicilinde tescil ettirmiştir.

Buna göre, (TBN) A.Ş. 7/12/2022 tarihi itibarıyla, hisse senetlerinin iktisap bedeli ile itibari değeri arasındaki fark olan 30.000 TL [45.000 – (150×100)] üzerinden %15 oranında vergi kesintisi yapacak ve 4.500 TL (30.000 TL x %15) vergiyi Aralık/2022 dönemi muhtasar ve prim hizmet beyannamesiyle beyan ederek ödeyecektir.

Diğer taraftan, sermaye azaltımında bulunan (TBN) A.Ş.’nin azaltım kararı öncesindeki bilançosundaki sermaye hesabında 1.500.000 TL yer almakta olup, bu tutarın;

– 750.000 TL’si ayni ve nakdi sermayeden,

– 450.000 TL’si 7/5/2019 tarihinde sermayeye ilave edilen enflasyon düzeltmesi olumlu farkından,

– 300.000 TL’si 7/5/2019 tarihinde sermayeye ilave edilen geçmiş yıl karlarından

oluşmaktadır.

Bu durumda; sermaye kalemlerinin sermayeye eklendiği tarihten itibaren beş tam yıl geçmediği için azaltımın Tebliğin “32.4.4.” bölümünde yapılan açıklamalara göre gerçekleştiği kabul edilecektir. Sermaye azaltımına konu edilen tutar hisse senetlerinin itibari değeri kadar [15.000 TL (100TLx150)] olup, bu tutarın tamamının kurumlar vergisine ve kar dağıtımına veya ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemi olan enflasyon düzeltmesi olumlu farklarından kaynaklandığı kabul edilecektir.”

MADDE 9- Bu Tebliğ yayımı tarihinde yürürlüğe girer.

MADDE 10- Bu Tebliğ hükümlerini Hazine ve Maliye Bakanı yürütür.

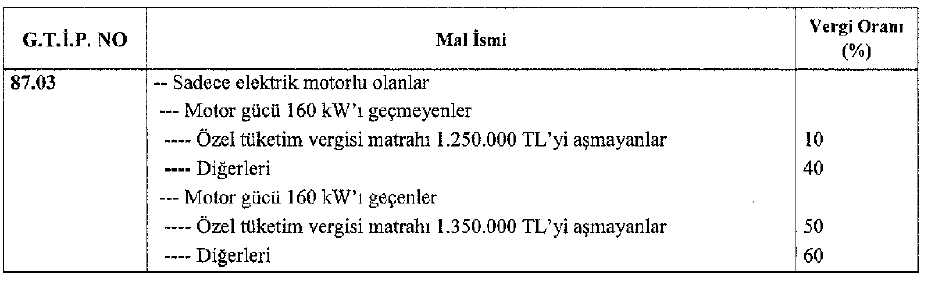

03 Mart 2023 Tarihli Resmi Gazete Sayı: 32121 Karar Sayısı: 6885 4760 sayılı Özel Tüketim Vergisi Kanununa ekli (II) sayılı listede yer alan bazı mall…

03 Mart 2023 Tarihli Resmi Gazete Sayı: 32121 Karar Sayısı: 6885 4760 sayılı Özel Tüketim Vergisi Kanununa ekli (II) sayılı listede yer alan bazı mall…