Mevzuatın Adı: 7524 Sayılı Vergi Kanunları İle Bazı Kanunlarda ve 375 Sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanun

02 Ağustos 2024 Tarihli Resmi Gazete

Sayı: 32620

Kanun No: 7524

Kabul Tarihi: 28/7/2024

MADDE 1- 21/7/1953 tarihli ve 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 22/A maddesinin birinci fıkrasının (1) numaralı bendinde yer alan “her türlü ödemelerde,” ibaresi “her türlü ödemelerde (mahkeme kararları ve icra dairelerinin ödeme veya icra emirleri üzerine yapılacak ödemeler dâhil),” şeklinde değiştirilmiştir.

MADDE 2- 31/12/1960 tarihli ve 193 sayılı Gelir Vergisi Kanununun “Muaflık ve İstisnalar” başlıklı ikinci kısmının üçüncü bölümünün başlığı “Diğer Muaflık ve İstisnalar” şeklinde değiştirilmiş ve mülga 17 nci maddesi başlığıyla birlikte aşağıdaki şekilde yeniden düzenlenmiştir.

“Hizmet erbabına pay senedi verilmek suretiyle sağlanan menfaatlerde ücret istisnası:

MADDE 17- Sanayi ve Teknoloji Bakanlığınca belirlenen kriterlere göre teknogirişim şirketi niteliğini haiz işverenlerce hizmet erbabına bedelsiz veya indirimli olarak verilen ve ücret niteliğinde kabul edilen pay senetlerinin, verildiği tarihteki rayiç değerinin o yıldaki bir yıllık brüt ücret tutarını aşmayan kısmı gelir vergisinden istisnadır.

Şu kadar ki, hizmet erbabı tarafından bu şekilde iktisap edilen pay senetlerinin; iktisap tarihinden itibaren üç tam yıl içerisinde elden çıkarılması halinde istisna edilen verginin tamamı, dört ila altı yıl içerisinde elden çıkarılması halinde istisna edilen verginin %75’i, yedi ila on iki yıl içerisinde elden çıkarılması halinde istisna edilen verginin %25’i, vergi ziyaı cezası uygulanmaksızın gecikme faizi ile birlikte işverenden tahsil edilir.

Bu şekilde istisna nedeniyle zamanında alınmayan vergilere ilişkin zamanaşımı süresi, hizmet erbabına bedelsiz veya indirimli olarak verilen pay senetlerinin hizmet erbabı tarafından elden çıkarıldığı tarihi takip eden takvim yılı başından itibaren başlar.

Bu maddenin uygulanmasına ilişkin usul ve esasları belirlemeye Hazine ve Maliye Bakanlığı yetkilidir.”

MADDE 3- 193 sayılı Kanunun mülga 69 uncu maddesi başlığıyla birlikte aşağıdaki şekilde yeniden düzenlenmiştir.

“Ticari ve mesleki kazançlarda günlük hasılat tespiti ve gelir vergisi matrahının belirlenmesi:

MADDE 69- Ticari veya mesleki faaliyetleri nedeniyle mükellef olanlara yönelik, Vergi Usul Kanununun 127 nci maddesi kapsamında günlük hasılat tutarlarını tespit etmek amacıyla bir ayda üçten, bir takvim yılında on ikiden az olmamak kaydıyla bu madde hükümlerine göre işlem tesis edilmek üzere yoklama yapılabilir.

Birinci fıkra kapsamında İdarece yapılan yoklamalar sonucu tespit edilen günlük hasılat tutarları ortalamasından hareketle aylık hasılat tutarı hesaplanır. Bu şekilde tespit edilen aylık hasılat tutarlarının toplamı, tespit yapılan ay sayısına bölünmek suretiyle aylık ortalama hasılat tutarı belirlenir. Aylık ortalama hasılat tutarı, faaliyette bulunulan ay sayısı ile çarpılmak suretiyle mükelleflerin ilgili takvim yılı hasılatları tespit edilir.

İkinci fıkra kapsamında tespit edilen hasılat tutarları ile;

a) Bilanço esasına göre defter tutanlar için ilgili takvim yılına ait gelir tablosunda yer alan brüt satış tutarı,

b) İşletme hesabı esasına göre defter tutanlar için ilgili takvim yılına ait işletme hesap özetinde yer alan dönem içinde elde edilen hasılat tutarı,

c) Serbest meslek kazanç defteri tutanlar için ilgili takvim yılına ait serbest meslek kazanç bildiriminde yer alan gayrisafi hasılat tutarı,

arasındaki fark %20’den fazla olan mükellefler Vergi Usul Kanununun 370 inci maddesi kapsamında izaha davet edilir ve izahın değerlendirilmesi mezkûr madde hükmüne göre yapılır.

Bu madde hükümleri kurumlar vergisi mükellefleri hakkında da uygulanır.

Hazine ve Maliye Bakanlığı maddenin uygulanmasına ilişkin usul ve esasları belirlemeye yetkilidir.”

MADDE 4- 193 sayılı Kanunun 94 üncü maddesinin birinci fıkrasına aşağıdaki bentler ve sekizinci fıkrasına “Farklı oranlar tespit edilmek suretiyle de kullanılabilir.” ibaresinden önce gelmek üzere aşağıdaki paragraf eklenmiştir.

“19. 23/10/2014 tarihli ve 6563 sayılı Elektronik Ticaretin Düzenlenmesi Hakkında Kanun hükümlerine göre aracı hizmet sağlayıcılarının ve elektronik ticaret aracı hizmet sağlayıcılarının, mezkûr Kanun kapsamındaki faaliyetleri dolayısıyla hizmet sağlayıcılarına ve elektronik ticaret hizmet sağlayıcılarına yaptıkları ödemelerden,

Cumhurbaşkanınca belirlenen sektörler veya faaliyet konularına ilişkin mal ve hizmet alımlarına yönelik yapılan ödemelerden,”

“– (19) ve (20) numaralı bentler kapsamındaki vergi kesintisine tabi ödemeler için faaliyet konuları, ödeme türleri, sektörler, iş grupları ve iş nevileri itibarıyla ayrı ayrı veya birlikte,”

MADDE 5- 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun 153/A maddesinin birinci fıkrasında yer alan “ve düzenlenmiş olan sahte belgelerde yer alan toplam tutarın % 10’undan az olmamak üzere” ibaresi “az ve 10 milyon Türk lirasından fazla olmamak üzere düzenlenmiş olan sahte belgelerde yer alan toplam tutarın % 10’u tutarında” şeklinde, üçüncü fıkrası aşağıdaki şekilde, dördüncü fıkrasının birinci cümlesinde yer alan “girdiği tarihten itibaren bir ay içinde” ibaresi “girmesini müteakiben yazıyla” şeklinde, “ve düzenlenmiş olan sahte belgelerde yer alan toplam tutarın % 10’undan az olmamak üzere yazıyla otuz” ibaresi “az ve 10 milyon Türk lirasından fazla olmamak üzere düzenlenmiş olan sahte belgelerde yer alan toplam tutarın % 10’u tutarında, altmış” şeklinde, beşinci fıkrasının üçüncü cümlesinde yer alan “ve düzenlenmiş olan sahte belgelerde yer alan toplam tutarın % 10’undan az olmamak üzere” ibaresi “az ve 10 milyon Türk lirasından fazla olmamak üzere düzenlenmiş olan sahte belgelerde yer alan toplam tutarın % 10’u tutarında” şeklinde değiştirilmiş, aynı fıkranın son cümlesi ve altıncı fıkrasının son cümlesi, yedinci fıkrasının son cümlesi, dokuzuncu fıkrasının son cümlesi ile onbirinci fıkrası yürürlükten kaldırılmıştır.

“Birinci fıkrada sayılanların, mükellefiyeti bulunan adi ortaklık, ticaret şirketleri ve tüzel kişiliği olmayan teşekküllerin kanuni temsilcisi, yönetim kurulu üyesi, idarecisi, asgari % 10 ortağı olması, bunları devralması, kısmen veya tamamen bunlara devrolunması halinde, keyfiyetin vergi dairesinin ıttılaına girmesini müteakiben birinci fıkrada yer alan şartların altmış gün içerisinde yerine getirilmesi veya aynı süre içerisinde sayılan kişilerin statülerinin sonlandırılması koşullarından birinin sağlanması bu mükelleflerden yazılı olarak istenir. Altmış günlük süre içinde, şartların yerine getirilmemesi ve sayılan kişilerin statülerinin devam ettirilmesi halinde, birinci fıkrada sayılan kişilerin teminat isteme tarihi itibarıyla tahakkuk etmiş tüm vergi borçları, mükellef müşterek ve müteselsil sorumlu olmak üzere, bu kişilerden 6183 sayılı Kanun uyarınca takip ve tahsil edilir. Ancak, altmış günlük süre içerisinde mezkûr kişilerin statülerinin sona erdirilmesine yönelik yasal girişimleri başlatmış olan ve bu durumu muteber vesikalar ile ispat ve tevsik eden mükellefler, bu yasal girişimler sonucunda birinci fıkra kapsamındaki kişilerin statülerinin sona erdirilmesi şartıyla, söz konusu borçların takip ve tahsilinde müşterek ve müteselsil sorumlu tutulmaz. Mezkûr kişilerin statülerinin altmış günlük süreden sonra sona erdirilmesi durumunda, alınmış teminat mükellefin talebi üzerine, maddenin yedinci fıkrasındaki süre ve şartlar aranmaksızın, başkaca vergi borcu bulunmaması kaydıyla mükellefe iade olunur.”

MADDE 6- 213 sayılı Kanunun mükerrer 257 nci maddesinin birinci fıkrasının (2) numaralı bendinde yer alan “Mükelleflere” ibaresinden sonra gelmek üzere “ve mükellef olmayanlara,” ibaresi ve (7) numaralı bendinde yer alan “Elektronik ticarette” ibaresinden sonra gelmek üzere “ve internet dâhil olmak üzere her türlü dijital ortamın alım, satım, kiralama, ilan ve reklam gibi iktisadi ve ticari amaçlarla kullanıldığı hallerde” ibaresi, “amacıyla elektronik ortamda” ibaresinden sonra gelmek üzere “iktisadi ve” ibaresi, “ticari faaliyetlerine ilişkin” ibaresinden önce gelmek üzere “, elektronik ticaret aracı hizmet sağlayıcılara, erişim sağlayıcılara, içerik sağlayıcılara, yer sağlayıcılara ve sosyal ağ sağlayıcılara iktisadi ve” ibaresi eklenmiş, “ve/veya” ibaresi “, elektronik ticaret hizmet sağlayıcılara,” şeklinde, “elektronik ticaret ortamını” ibaresi “ortam” şeklinde, “alım satıma” ibaresi “, alım, satım, kiralama, ilan ve reklama” şeklinde, “bilgilerin aracı hizmet sağlayıcıları” ibaresi “bilgiler ile içerik sağlayıcılar tarafından üretilen ya da sağlanan bilgilerin aracı hizmet sağlayıcıları, elektronik ticaret aracı hizmet sağlayıcıları, erişim sağlayıcılar, yer sağlayıcılar ve/veya sosyal ağ sağlayıcılar” şeklinde değiştirilmiştir.

MADDE 7- 213 sayılı Kanunun 263 üncü maddesinin birinci fıkrasında yer alan “ticaret” ibaresinden sonra gelmek üzere “ve kıymetli madenler” ibaresi eklenmiştir.

MADDE 8- 213 sayılı Kanunun 274 üncü maddesinden sonra gelmek üzere 274/A maddesi eklenmiştir.

“Kıymetli madenler:

MADDE 274/A- Altın, gümüş, platin ve paladyum gibi kıymetli madenler borsa rayici ile değerlenir. Borsa rayici yoksa veya borsa rayicinin muvazaalı bir şekilde oluştuğu anlaşılırsa değerlemeye esas bedel olarak, bu rayiç yerine maliyet bedeli esas alınır.

Bu madde hükmü kıymetli maden ile olan senetli veya senetsiz alacaklar ve borçlar hakkında da caridir. Kıymetli maden ile olan mevduat veya kredi sözleşmelerine müstenit alacaklar ve borçlar değerleme gününe kadar hesaplanacak faizleriyle birlikte dikkate alınır. Alacak ve borçların değerleme günü kıymetine ircasına ilişkin olarak 280 inci, 281 inci ve 285 inci maddelerde yer alan hükümler bu fıkra kapsamındaki alacak ve borçlar bakımından da geçerlidir.”

MADDE 9- 213 sayılı Kanunun 344 üncü maddesine aşağıdaki fıkra eklenmiştir.

“Vergi kanunlarına göre mükellefiyet tesis ettirilmesi gerektiği halde bu zorunluluğa uyulmaksızın vergi dairesinin ıttılaı dışında ticari, zirai veya mesleki faaliyette bulunmak suretiyle vergi ziyaına sebebiyet verilmesi durumunda, birinci, ikinci ve üçüncü fıkralara göre kesilecek vergi ziyaı cezası yüzde elli artırılarak uygulanır. Aynı vergi türü ve dönemine ilişkin daha sonra yapılacak tarhiyatlar nedeniyle kesilecek vergi ziyaı cezalarına da aynı artırım hükmü tatbik edilir.”

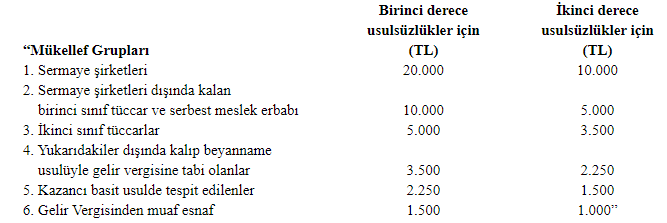

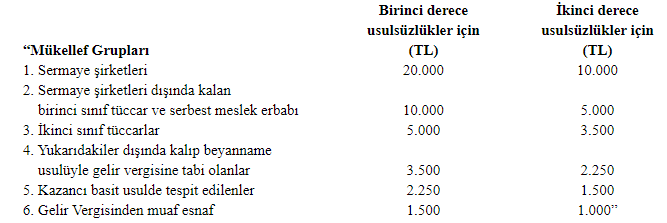

MADDE 10- 213 sayılı Kanunun 352 nci maddesinin birinci fıkrasının birinci cümlesinde yer alan “bağlı cetvele” ibaresi “bağlı 1 sayılı cetvele” şeklinde, ikinci cümlesinde yer alan “bağlı cetvelde” ibaresi “bağlı 1 sayılı cetvelde” şeklinde ve Kanuna bağlı “Usulsüzlük Cezalarına Ait Cetvel” başlığı “1 Sayılı Usulsüzlük Cezalarına Ait Cetvel” şeklinde, mevcut Usulsüzlük Cezalarına Ait Cetveldeki miktarlar aşağıdaki şekilde değiştirilmiştir.

MADDE 11- 213 sayılı Kanunun 353 üncü maddesinin birinci fıkrasının (1) numaralı bendinde yer alan “1.000 Türk lirasından aşağı olmamak üzere” ibaresi “bir takvim yılı içinde ilk tespitte 10.000 Türk lirasından, sonraki tespitlerde Kanuna bağlı 2 sayılı cetvelde yer alan tutarlardan aşağı olmamak üzere” şeklinde, “500.000” ibaresi “10 milyon” şeklinde değiştirilmiş, aynı bendin birinci paragrafına aşağıdaki cümleler eklenmiş, (2) numaralı bendinde yer alan “1.000 Türk lirası” ibaresi “bir takvim yılında ilk tespitte 10.000 Türk lirası, sonraki tespitlerde Kanuna bağlı 2 sayılı cetvelde yer alan tutarlarda” şeklinde, “50.000” ibaresi “1 milyon” şeklinde, “500.000” ibaresi “10 milyon” şeklinde değiştirilmiş, aynı bendin birinci paragrafına aşağıdaki cümleler eklenmiş, (3) numaralı bendi aşağıdaki şekilde, (6) numaralı bendinde yer alan “250.000.000 lira” ibaresi “65.000 Türk lirası” şeklinde, (10) numaralı bendinde yer alan “75.000.000 lira” ibaresi “15.000 Türk lirası” şeklinde değiştirilmiş ve Kanuna aşağıdaki 2 sayılı cetvel eklenmiştir.

“Tek tespitte aynı neviden birden fazla belgenin düzenlenmediğinin tespit edilmesi durumunda her bir belge için ayrı ayrı ceza kesilir ancak bu tespit, bu bent uyarınca kesilecek ceza uygulamasında, Kanuna bağlı 2 sayılı cetvelde yer alan tespit sayısının belirlenmesinde bir adet tespit olarak değerlendirilir. Şu kadar ki, bu bentte yer alan özel usulsüzlük cezasına tabi fiillerin, belgeleri almak zorunda olanlar tarafından, idarenin bilgisine girmeden önce belgenin düzenlenmesi gereken süreyi takip eden beş iş günü içerisinde idareye bildirilmesi durumunda, alıcı adına özel usulsüzlük cezası kesilmez. Bu bent kapsamındaki belgelerin düzenlenmediğinin belgeyi almak zorunda olanlar tarafından, idarenin bilgisine girmeden önce belgenin düzenlenmesi gereken süreyi takip eden beş iş günü içerisinde idareye bildirildiği durumlarda, belgeleri düzenlemek zorunda olanlar adına bu bentte yer alan özel usulsüzlük cezası üç kat olarak uygulanır. Bu bent kapsamındaki belgeler yerine bu Kanun kapsamında olmayan belgelerin düzenlenmesi halinde, belgeleri düzenlemek zorunda olanlar adına bu bentte yer alan özel usulsüzlük cezası iki kat olarak uygulanır. Bu bent kapsamındaki belgelerin yerine bu Kanun kapsamında olmayan belgelerin düzenlendiğinin belgeyi almak zorunda olanlar tarafından beş iş günü içerisinde idareye bildirildiği durumlarda, söz konusu belgeleri düzenleyenler adına bu bentte yer alan cezalar altı kat olarak uygulanır.”

“Tek tespitte aynı neviden birden fazla belgenin düzenlenmediğinin tespit edilmesi durumunda her bir belge için ayrı ayrı ceza kesilir ancak bu tespit, bu bent uyarınca kesilecek ceza uygulamasında, Kanuna bağlı 2 sayılı cetvelde yer alan tespit sayısının belirlenmesinde bir adet tespit olarak değerlendirilir. Bu bent kapsamındaki belgelerin düzenlenmediğinin belge muhteviyatı işlemin muhatapları tarafından, idarenin bilgisine girmeden önce belgenin düzenlenmesi gereken süreyi takip eden beş iş günü içerisinde idareye bildirilmesi durumunda, belgeleri düzenlemek zorunda olanlar adına bu bentte yer alan özel usulsüzlük cezası üç kat olarak uygulanır. Bu bent kapsamındaki belgeler yerine bu Kanun kapsamında olmayan belgelerin düzenlenmesi halinde, belgeleri düzenlemek zorunda olanlar adına bu bentte yer alan özel usulsüzlük cezası iki kat olarak uygulanır. Bu bent kapsamındaki belgelerin yerine bu Kanun kapsamında olmayan belgelerin düzenlendiğinin belge muhteviyatı işlemin muhatapları tarafından beş iş günü içerisinde idareye bildirildiği durumlarda, söz konusu belgeleri düzenleyenler adına bu bentte yer alan cezalar altı kat olarak uygulanır.”

“3. 232 nci maddenin birinci fıkrasının 1 ila 5 numaralı bentlerinde sayılanlar dışında kalan kişilerin fatura, gider pusulası, müstahsil makbuzu, serbest meslek makbuzu, perakende satış fişi, ödeme kaydedici cihaz fişi ve giriş ve yolcu taşıma biletlerini almadıklarının tespit edilmesi halinde bunlara her bir belge için 5.000 Türk lirası özel usulsüzlük cezası kesilir. Ancak, bu bent uyarınca kesilecek özel usulsüzlük cezasının toplamı bir takvim yılı için 50.000 Türk lirasını geçemez. Şu kadar ki, bu bent kapsamındaki kişiler tarafından, idarenin bilgisine girmeden önce belgenin düzenlenmesi gereken tarihi takip eden beş iş günü içerisinde belgenin düzenlenmediğinin idareye bildirilmesi durumunda, bunlar adına özel usulsüzlük cezası kesilmez.”

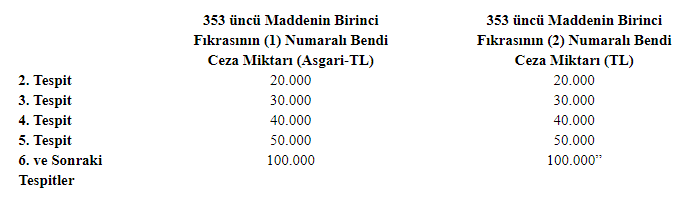

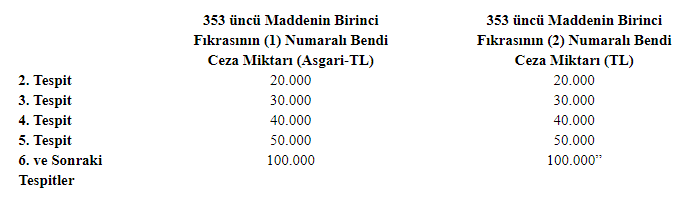

“2 Sayılı Cetvel

MADDE 12- 213 sayılı Kanunun 355 inci maddesinin birinci fıkrasında yer alan “1 Yeni Türk Lirasından” ibaresi “40 Türk lirasından” şeklinde değiştirilmiştir.

MADDE 12- 213 sayılı Kanunun 355 inci maddesinin birinci fıkrasında yer alan “1 Yeni Türk Lirasından” ibaresi “40 Türk lirasından” şeklinde değiştirilmiştir.

MADDE 13- 213 sayılı Kanunun mükerrer 355 inci maddesinin başlığına “107/A,” ibaresinden sonra gelmek üzere “152/A, 153/A,” ibaresi eklenmiş, aynı maddenin;

a) Birinci fıkrasının; (1) numaralı bendinde yer alan “1.000” ibaresi “20.000” şeklinde, (2) numaralı bendinde yer alan “500” ibaresi “10.000” şeklinde, (3) numaralı bendinde yer alan “250” ibaresi “5.000” şeklinde, üçüncü cümlesi aşağıdaki şekilde, dördüncü cümlesinde yer alan “1 milyon” ibaresi “10 milyon” şeklinde, son cümlesinde yer alan “Mükerrer” ibaresi “152/A maddesi veya mükerrer” şeklinde değiştirilmiştir.

“Mükerrer 257 nci maddenin birinci fıkrasının (7) numaralı bendi ile getirilen zorunluluklara uymayanlar ile aynı bent kapsamında bildirilmesi gereken alım, satım, kiralama, ilan ve reklama ilişkin bilgileri bildirmeyen, eksik veya yanıltıcı bildirimde bulunanlara, bildirilmeyen, eksik veya yanıltıcı bildirilen her bir alım, satım, kiralama, ilan ve reklama konu mal ve hizmete ilişkin bilgi ve diğer yükümlülükler için (1), (2) ve (3) numaralı bentler uyarınca özel usulsüzlük cezası kesilir, bu şekilde kesilen özel usulsüzlük cezası her bir bildirim için 10 milyon Türk lirasından fazla olamaz.”

b) Dördüncü fıkrasının birinci cümlesinde yer alan “uymayan mükelleflerden” ibaresi “uymayanların” şeklinde, “% 5’i” ibaresi “% 10’u” şeklinde, ikinci cümlesinde yer alan “kesilen mükellefler” ibaresi “kesilenler” şeklinde, üçüncü cümlesinde yer alan “770.000 TL’yi” ibaresi “20 milyon Türk lirasını” şeklinde değiştirilmiş, fıkraya aşağıdaki cümle eklenmiştir.

“Tevsik zorunluluğuna aykırı bir şekilde ödeme yapanların, durumu ödemeyi takip eden beş iş günü içerisinde kendiliğinden idareye bildirmesi halinde, ödemede bulunan adına bu fıkra uyarınca özel usulsüzlük cezası kesilmez.”

c) Dördüncü fıkrasından sonra gelmek üzere aşağıdaki fıkralar eklenmiştir.

“Mal teslimi veya hizmet ifalarına ilişkin tahsilatların, banka ve benzeri finans kurumları, ödeme kuruluşları veya Posta ve Telgraf Teşkilatı Anonim Şirketi aracılığıyla başkalarının adı ve/veya hesabı kullanılarak yapılması durumunda, her bir işlem için bu maddeye göre uygulanan cezalardan az olmamak üzere işleme konu tutarın % 10’u nispetinde, mal teslimi veya hizmet ifasını yapanlar ile adına ve/veya hesabına ödeme yapılanlara ayrı ayrı özel usulsüzlük cezası kesilir. Bu şekilde ceza kesilen mükellefler hakkında üçüncü fıkra hükmü uygulanmaz. Ancak, bu fıkra uyarınca bir takvim yılı içinde kesilecek özel usulsüzlük cezasının toplamı 20 milyon Türk lirasını geçemez.

23/2/2006 tarihli ve 5464 sayılı Banka Kartları ve Kredi Kartları Kanunu uyarınca izin verilen durumlar hariç olmak üzere kredi kartı, banka kartı, ön ödemeli kart, karekod, elektronik cüzdan ve benzeri ödeme araçları kullanılmak suretiyle gerçekleştirilen tahsilatların, kendi mükellefiyeti adına kayıtlı olmayan ödeme sistemleri veya cihazları aracılığıyla yapılması durumunda, tahsilatı yapan mükelleflere ve kendi adına kayıtlı olan bu sistemleri veya cihazları kullandıranlara ayrı ayrı her bir işlem için bu maddeye göre tatbik olunan özel usulsüzlük cezasının üç katı uygulanır. Şu kadar ki, bu fıkra uyarınca bir takvim yılı içinde kesilecek özel usulsüzlük cezasının toplamı 20 milyon Türk lirasını geçemez.

153/A maddesinin üçüncü ve müteakip fıkraları uyarınca istenilen teminatın süresinde verilmemesi veya tamamlanmaması halinde mezkûr fıkralar kapsamında verilmesi veya tamamlanması gereken teminat tutarı kadar, teminatı vermeyenler veya tamamlamayanlar adına özel usulsüzlük cezası kesilir. Bu ceza hakkında, Kanunun 376 ncı maddesi ile uzlaşma hükümleri uygulanmaz.”

ç) Maddeye aşağıdaki fıkralar eklenmiştir.

“Ödeme kaydedici cihaz üreticisi veya ithalatçıları ile bu cihazlara ilişkin hizmet veren güvenli servis sağlayıcıları, bankalar, elektronik para kuruluşları, ödeme kuruluşları, şarj ağı işletme lisansı sahipleri ve elektronik defter, belge ve kayıtların oluşturulması, imzalanması, iletilmesi ve saklanması hususlarından herhangi biri için hizmet verme konusunda yetkilendirilenler ile sipariş, satış, muhasebe, stok takip ve benzeri programları kullandıran, teslim eden veya satan mükelleflerden; bu Kanunun 149 uncu, mükerrer 242 nci ve mükerrer 257 nci maddeleri uyarınca vergi güvenliğini sağlamak amacıyla, Hazine ve Maliye Bakanlığınca nitelikleri belirlenip onaylanan ve kullanma yükümlülüğü getirilen elektrikli, elektronik, manyetik ve benzeri cihazlar ve sistemler haricindeki cihaz ve sistemleri veya kullanmaması gereken elektrikli, elektronik, manyetik ve benzeri cihazlar ve sistemleri mükelleflere kullandıran, teslim eden veya satanlara, Hazine ve Maliye Bakanlığınca belirlenen usul ve esaslara göre bu cihaz ve sistemlerle entegre veya bağlantılı olarak çalışması gereken program, cihaz veya sistemleri gerekli entegrasyonu veya bağlantıyı yapmadan kullandıran, teslim eden veya satanlara, Hazine ve Maliye Bakanlığı veya diğer kamu kurum ve kuruluşlarına bu cihaz ve sistemler tarafından aktarılması gereken belge, bilgi ve verilerin aktarılmasını sağlayacak sistemleri kurmayan veya 359 uncu maddenin (ç) ve (d) bendi kapsamına girenler hariç olmak üzere bu sistemlerin gerçeğe uygun olmayan şekilde belge, bilgi ve veri aktarmasına sebebiyet verenler ile elektronik defter, belge ve kayıtların oluşturulması, imzalanması, iletilmesi ve saklanması ile bunlara ilişkin sistem ve yazılım gereksinimleri hususlarında Hazine ve Maliye Bakanlığı tarafından belirlenen usul ve esaslara aykırı davrananlara her bir tespit için ayrı ayrı olmak üzere birinci fıkranın (1) numaralı bendinde yer alan özel usulsüzlük cezasının on katı tutarında özel usulsüzlük cezası kesilir. Ancak bu fıkra uyarınca bir takvim yılı içinde kesilecek özel usulsüzlük cezasının toplamı 20 milyon Türk lirasını geçemez. Bu fıkraya göre ceza kesilmesini gerektiren fiillerin, aynı zamanda 6/12/1984 tarihli ve 3100 sayılı Katma Değer Vergisi Mükelleflerinin Ödeme Kaydedici Cihazları Kullanmaları Mecburiyeti Hakkında Kanun uyarınca usulsüzlük veya özel usulsüzlük cezası kesilmesini gerektirmesi durumunda aynı fiillerden dolayı 3100 sayılı Kanun uyarınca ayrıca ceza kesilmez.

Tek bir fiilin bu maddede yer alan birden fazla özel usulsüzlük cezası kesilmesini gerektirmesi halinde bu cezalardan en ağırı kesilir.”

MADDE 14- 213 sayılı Kanunun;

a) 112ncimaddesinin üçüncü fıkrasında yer alan “Uzlaşılan vergilerde gecikme faizi; uzlaşılan vergi miktarına, (a) fıkrasında belirtilen tarihten itibaren uzlaşma tutanağının imzalandığı tarihe kadar geçen süre için uygulanır.” cümlesi yürürlükten kaldırılmıştır.

b) 376ncımaddesinin birinci fıkrasının (2) numaralı bendi yürürlükten kaldırılmıştır.

c) Ek 1 inci maddesinin birinci fıkrasının birinci cümlesinde yer alan “vergilerle bunlara” ibaresi “vergilere” şeklinde değiştirilmiş, “tarh edilen vergi ve” ibaresi madde metninden çıkarılmış, ikinci cümlesi yürürlükten kaldırılmış ve yedinci cümlesinde yer alan “vergi ve” ibaresi madde metninden çıkarılmış, ikinci fıkrasının birinci cümlesinde yer alan “harçların” ibaresi “harçlara ilişkin cezaların” şeklinde ve üçüncü fıkrasında yer alan “tarh edilecek vergilerde” ibaresi “kesilecek cezalarda” şeklinde değiştirilmiştir.

ç) Ek 7 nci maddesinin birinci ve ikinci fıkralarında yer alan “vergi veya” ibareleri madde metninden çıkarılmış, üçüncü fıkrası yürürlükten kaldırılmış ve dördüncü fıkrasında yer alan “tarhedilen vergiye veya” ibaresi madde metninden çıkarılmıştır.

d) Ek 8 inci maddesinde yer alan “vergi ve” ibareleri madde metninden çıkarılmış, “112 ve 368 inci maddeleri hükümleri” ibaresi “368 inci madde hükmü” şeklinde, “8 numaralı bendi” ibaresi “dördüncü fıkrası” şeklinde değiştirilmiştir.

e) Ek 9 uncu maddesinin birinci fıkrasında yer alan “uzlaşılan vergi ve cezalar hakkında 376ncımaddenin birinci fıkrasının (2) numaralı bendi hükmü dışında indirim uygulanmaz.” ibaresi “uzlaşılan cezalar hakkında başkaca bir indirim uygulanmaz.” şeklinde değiştirilmiş ve ikinci fıkrasında yer alan “vergi ve” ibaresi madde metninden çıkarılmıştır.

f) Ek 11 inci maddesinin birinci fıkrasının birinci cümlesinde yer alan “vergiler ve bunlara” ibaresi “vergilere” şeklinde değiştirilmiş, “tarh edilecek vergi ve” ibaresi madde metninden çıkarılmış, ikinci fıkrasının son cümlesi yürürlükten kaldırılmış ve üçüncü fıkrasında yer alan “verginin tarhından ve” ibaresi madde metninden çıkarılmıştır.

MADDE 15- 213 sayılı Kanunun ek 13 üncü maddesi başlığı ile birlikte aşağıdaki şekilde yeniden düzenlenmiştir.

“Fazla çalışma ücreti:

EK MADDE 13- Gelir İdaresi Başkanlığı taşra teşkilatı kadro veya pozisyonlarında bulunan memur ve sözleşmeli personelden icra, tahsilat, yoklama ile yaygın ve yoğun vergi denetimi işlemlerini fiilen daire dışında yapmakla görevlendirilen ve bu görevleri nedeniyle normal mesai saatleri dışında fiilen çalışanlara, bu şekilde çalıştıkları her bir saat için 160 gösterge rakamının memur aylık katsayısı ile çarpımı sonucu bulunacak tutarda fazla çalışma ücreti ödenir. Bu ödemeden Hazine ve Maliye Bakanlığı kadrolarında olup aynı işlemler için görevlendirilenlerden; Gelir İdaresi Başkanlığı taşra teşkilatında geçici görevli bulunan memurlar ile gelir servisi bulunan malmüdürlüklerinde görevli memur ve sözleşmeli personel de aynı usul ve esaslar çerçevesinde yararlanır. Bu ödeme damga vergisi hariç herhangi bir vergi ve kesintiye tabi tutulmaz. Bu madde kapsamında ödeme yapılanlara, ödemenin yapıldığı günler için diğer mevzuat hükümleri çerçevesinde ayrıca fazla çalışma ücreti ödenmez. Bu fıkraya göre her bir personel için ödenebilecek fazla çalışma ücreti ayda 50 saati ve fazla çalışma ücreti ödenebilecek personel sayısı ise Gelir İdaresi Başkanlığı taşra teşkilatı kadro ve pozisyonlarında bulunan toplam memur ve sözleşmeli personel sayısının %20’sini geçemez. Bu maddenin uygulanmasına ilişkin usul ve esasları belirlemeye Gelir İdaresi Başkanlığı yetkilidir.”

MADDE 16- 213 sayılı Kanuna aşağıdaki geçici madde eklenmiştir.

“GEÇİCİ MADDE 35- Bu maddenin yürürlüğe girdiği tarihten önce uzlaşma talep edildiği halde henüz uzlaşma günü verilmemiş, uzlaşma günü verilmiş ancak uzlaşma görüşmesi yapılmamış ya da çeşitli nedenlerle uzlaşma günü ertelenmiş veya uzlaşma talep süresi geçmemiş olan vergi ve cezalara ilişkin bu Kanunun 112 nci, 376 ncı, ek 1 inci, ek 7 nci, ek 8 inci, ek 9 uncu ve ek 11 inci maddelerinin bu maddeyi ihdas eden Kanunla değiştirilmeden önceki hükümleri uygulanır.”

MADDE 17- 25/10/1984 tarihli ve 3065 sayılı Katma Değer Vergisi Kanununun 13 üncü maddesinin birinci fıkrasının (b) bendine aşağıdaki parantez içi hüküm eklenmiştir.

“(Bu bendin uygulanmasında gezi, eğlence, spor ve amatör balıkçılık gibi faaliyetlerde kullanılan araçlar, özel tekne ve yatlar, deniz taşıma aracı olarak kabul edilmez.)”

MADDE 18- 3065 sayılı Kanunun 16 ncı maddesinin (1) numaralı fıkrasının (b) bendinde yer alan “167 nci maddesi [(5) numaralı fıkrasının (a) bendi ile (7) numaralı fıkrası hariç]” ibaresi “167 nci maddesinin birinci fıkrası [(3) numaralı bendi, (5) numaralı bendinin (a) alt bendi, (7) numaralı bendi ile (12) numaralı bendinin (a) alt bendi hariç]” şeklinde değiştirilmiştir.

MADDE 19- 3065 sayılı Kanunun 17 nci maddesinin (4) numaralı fıkrasının (c) bendinin parantez içi hükmünde yer alan “mükerrer indirime yol açmayacak şekilde” ibaresinden sonra gelmek üzere “, Vergi Usul Kanununda düzenlenen zamanaşımı süreleri ile bağlı olmaksızın yapılacak vergi incelemesi sonucuna göre” ibaresi eklenmiştir.

MADDE 20- 3065 sayılı Kanunun 30 uncu maddesinin birinci fıkrasına aşağıdaki bent eklenmiştir.

“f) Beş takvim yılı süresince indirim yoluyla giderilemeyen katma değer vergisi.”

MADDE 21- 3065 sayılı Kanunun 36 ncı maddesinin ikinci fıkrasına birinci cümlesinden önce gelmek üzere aşağıdaki cümle eklenmiş ve mevcut birinci cümlesinde yer alan “Maliye Bakanlığı” ibaresi “Şu kadar ki, Hazine ve Maliye Bakanlığı” şeklinde değiştirilmiştir.

“Bu Kanun hükümleri uyarınca iade hakkı doğuran işlemlerden kaynaklanan iade taleplerinin vergi inceleme raporu sonucuna göre yerine getirilmesi esastır.”

MADDE 22- 3065 sayılı Kanunun 58 inci maddesine aşağıdaki fıkralar eklenmiştir.

“Şu kadar ki, bu Kanunun 30 uncu maddesinin birinci fıkrasının (f) bendi uyarınca indirilemeyecek katma değer vergisi, sonraki döneme devreden katma değer vergisi hesabından çıkarılarak özel bir hesaba alınır. Özel hesaba alınan sonraki döneme devreden katma değer vergisi, üç yıl içinde mükellefler tarafından yapılacak talep üzerine, Vergi Usul Kanununda düzenlenen zamanaşımı süreleri ile bağlı olmaksızın talep tarihinden itibaren bir yıl içerisinde yapılacak vergi incelemesi sonucunda incelemenin tamamlandığı yıla ilişkin gelir veya kurumlar vergisinin tespitinde gider olarak dikkate alınabilir. Bu suretle talepte bulunulmayan katma değer vergisi gider yazılamaz.

Hazine ve Maliye Bakanlığı, bu maddenin uygulanmasında vergi incelemesi dışında farklı usuller tespit etmeye, maddenin uygulamasına ilişkin usul ve esasları belirlemeye yetkilidir.”

MADDE 23- 3065 sayılı Kanuna aşağıdaki geçici madde eklenmiştir.

“GEÇİCİ MADDE 45- 6/2/2023 tarihinde meydana gelen depremler nedeniyle genel hayata etkili afet bölgesi olarak kabul edilen yerlerde, genel bütçeli kamu idareleri ile yabancı devlet kurum ve kuruluşları arasında imzalanan protokol kapsamında genel bütçeli kamu idarelerine bağışlanmak üzere, konut, iş yeri, okul, öğrenci yurdu, hastane, ibadethane, kültür ve sanat merkezi, kütüphane gibi taşınmazların inşasına ilişkin yabancı devlet kurum ve kuruluşlarına 1/1/2024 tarihinden itibaren yapılan teslim ve hizmetler ile bu yerlerde genel bütçeli kamu idareleri ile yabancı devlet kurum ve kuruluşları arasında imzalanan protokol kapsamında genel bütçeli kamu idarelerine bağışlanacak konutların yabancı devlet kurum ve kuruluşlarına teslimi 31/12/2025 tarihine kadar katma değer vergisinden müstesnadır.

Bu kapsamda yapılan teslim ve hizmetler nedeniyle yüklenilen vergiler, vergiye tabi işlemler üzerinden hesaplanan vergiden indirilir. İndirim yoluyla telafi edilemeyen vergiler bu Kanunun 32 nci maddesi hükmü uyarınca istisna kapsamında işlem yapan mükellefin talebi üzerine iade edilir.

Hazine ve Maliye Bakanlığı bu maddenin uygulanmasına ilişkin usul ve esasları belirlemeye yetkilidir.”

MADDE 24- 6/6/1985 tarihli ve 3218 sayılı Serbest Bölgeler Kanununun geçici 3 üncü maddesinin ikinci fıkrasının (a) bendinin ilk cümlesinde yer alan “imal ettikleri ürünlerin” ibaresi “imal ettikleri ürünlerin yurt dışına” şeklinde değiştirilmiştir.

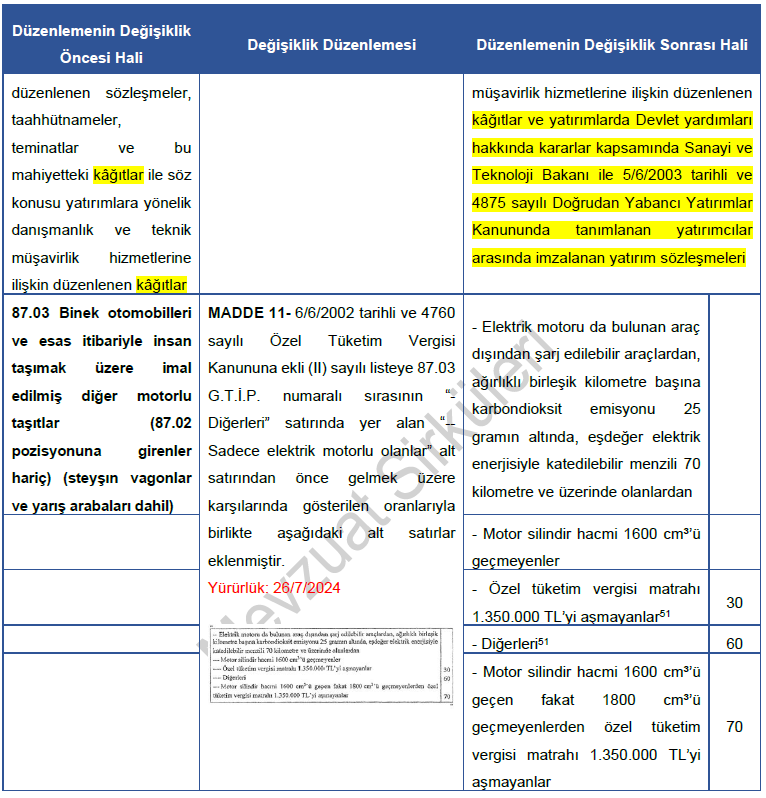

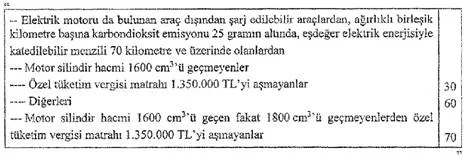

MADDE 25- 6/6/2002 tarihli ve 4760 sayılı Özel Tüketim Vergisi Kanununun 7 nci maddesinin birinci fıkrasının (6) numaralı bendinde yer alan “167 nci Maddesi [(5) numaralı fıkrasının (a) bendi ve (7) numaralı fıkrası kapsamında ithal edilen eşya ile (12) numaralı fıkrasının (a) bendi” ibaresi “167 nci maddesinin birinci fıkrası [(3) numaralı bendi, (5) numaralı bendinin (a) alt bendi ve (7) numaralı bendi kapsamında ithal edilen eşya ile (12) numaralı bendinin (a) alt bendi” şeklinde değiştirilmiştir.

MADDE 26- 4760 sayılı Kanunun 12 nci maddesinin (2) numaralı fıkrasının (b) bendinde yer alan “tutarın %20’sine tekabül eden” ibaresi madde metninden çıkarılmıştır.

MADDE 27- 21/4/2005 tarihli ve 5335 sayılı Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanunun 30 uncu maddesinin dördüncü fıkrasına (k) bendinden sonra gelmek üzere aşağıdaki bent eklenmiştir.

“l) Türkiye Cumhuriyeti’nin taraf olduğu 1949 tarihli Cenevre Sözleşmeleri ve bu sözleşmelerin 1977 tarihli ek protokolleri gereği, savaşta ve barışta uluslararası yardımları yürütmekle mükellef özel hukuk tüzel kişiliğini haiz kamuya yararlı dernek olan Türkiye Kızılay Derneği ile bu derneğe ait veya bağlı işletmelerde çalışanlar,”

MADDE 28- 31/5/2006 tarihli ve 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 81 inci maddesinin birinci fıkrasının (c) bendinde yer alan “%2’sidir.” ibaresi “%2,25’idir.” şeklinde değiştirilmiş ve üçüncü cümlesinde yer alan “oranına” ibarelerinden sonra gelmek üzere “kadar” ibareleri eklenmiştir.

MADDE 29- 5510 sayılı Kanunun ek 19 uncu maddesinin birinci fıkrasında yer alan “10.000” ibaresi “12.500” şeklinde değiştirilmiştir.

MADDE 30- 5510 sayılı Kanunun geçici 95 inci maddesinin ikinci fıkrası yürürlükten kaldırılmıştır.

MADDE 31- 5510 sayılı Kanuna aşağıdaki geçici madde eklenmiştir.

“GEÇİCİ MADDE 104- Ek 19 uncu madde uyarınca yapılacak ödemeler kapsamında ortaya çıkan ödenek ihtiyacını karşılamak amacıyla Hazine ve Maliye Bakanlığı bütçesinin ilgili tertibine 2024 yılında ödenek eklemeye Cumhurbaşkanı yetkilidir.”

MADDE 32- 13/6/2006 tarihli ve 5520 sayılı Kurumlar Vergisi Kanununun 5 inci maddesinin birinci fıkrasının (a) bendinin son cümlesinde yer alan “elde edilen” ibaresi, “elde edilen, (d) bendindeki istisnadan yararlanamayan fon ve ortaklıklardan elde edilenler hariç,” şeklinde değiştirilmiş ve (d) bendine aşağıdaki paragraf eklenmiştir.

“Bu istisnadan faydalanılabilmesi için fon ve ortaklıkların (emeklilik yatırım fonları hariç) sahip oldukları taşınmazlardan elde ettikleri kazançların en az %50’sinin, elde edildiği hesap dönemine ilişkin kurumlar vergisi beyannamesinin verilmesi gereken ayı izleyen ikinci ayın sonuna kadar kâr payı olarak dağıtılması şarttır. Bu süre içerisinde belirtilen orana kadar kârın ortaklara dağıtılmaması durumunda, istisnadan faydalanılması nedeniyle zamanında tahakkuk ettirilmeyen vergiler ziyaa uğramış sayılır.”

MADDE 33- 5520 sayılı Kanunun 15 inci maddesinin birinci fıkrasına aşağıdaki bentler ve dördüncü fıkrasında yer alan “dar mükellef olmasına göre” ibaresinden sonra gelmek üzere “, birinci fıkranın; (h) bendi kapsamındaki vergi kesintisine konu ödemeleri faaliyet konuları ve ödeme türleri itibarıyla, (ı) bendi kapsamında vergi kesintisine konu mal ve hizmetleri ise faaliyet konuları, sektörler, iş grupları, iş nevileri itibarıyla” ibaresi eklenmiştir.

“h) 23/10/2014 tarihli ve 6563 sayılı Elektronik Ticaretin Düzenlenmesi Hakkında Kanun hükümlerine göre aracı hizmet sağlayıcılarının ve elektronik ticaret aracı hizmet sağlayıcılarının, mezkûr Kanun kapsamındaki faaliyetleri dolayısıyla hizmet sağlayıcılarına ve elektronik ticaret hizmet sağlayıcılarına yaptıkları ödemelerden.

ı) Cumhurbaşkanınca belirlenen sektörler veya faaliyet konularına ilişkin mal ve hizmet alımlarına yönelik yapılan ödemelerden.”

MADDE 34- 5520 sayılı Kanunun 30 uncu maddesinin birinci fıkrasına aşağıdaki bentler ve sekizinci fıkrasında yer alan “dar mükellef olmasına göre” ibaresinden sonra gelmek üzere “, birinci fıkranın; (e) bendi kapsamındaki vergi kesintisine konu ödemeleri faaliyet konuları ve ödeme türleri itibarıyla, (f) bendi kapsamında vergi kesintisine konu mal ve hizmetleri ise faaliyet konuları, sektörler, iş grupları, iş nevileri itibarıyla” ibaresi eklenmiştir.

“e) 6563 sayılı Kanun hükümlerine göre aracı hizmet sağlayıcılarının ve elektronik ticaret aracı hizmet sağlayıcılarının, mezkûr Kanun kapsamındaki faaliyetleri dolayısıyla Türkiye’de iş yeri veya daimi temsilcisi bulunan hizmet sağlayıcılarına ve elektronik ticaret hizmet sağlayıcılarına yaptıkları ödemelerden.

f) Cumhurbaşkanınca belirlenen sektörler veya faaliyet konularına ilişkin Türkiye’de iş yeri veya daimi temsilcisi bulunanlardan mal ve hizmet alımlarına yönelik yapılan ödemelerden.”

MADDE 35- 5520 sayılı Kanunun 32 nci maddesinin birinci fıkrasında yer alan “ve emeklilik şirketlerinin” ibaresi “, emeklilik şirketleri ve 8/6/1994 tarihli ve 3996 sayılı Bazı Yatırım ve Hizmetlerin Yap-İşlet-Devret Modeli Çerçevesinde Yaptırılması Hakkında Kanuna göre yap-işlet-devret modeli çerçevesinde gerçekleştirilen projeler ile 21/2/2013 tarihli ve 6428 sayılı Sağlık Bakanlığınca Kamu Özel İş Birliği Modeli ile Tesis Yaptırılması, Yenilenmesi ve Hizmet Alınması ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılması Hakkında Kanun hükümlerine göre kamu özel iş birliği modeli çerçevesinde yürütülen projelerde sözleşmenin tarafı olarak faaliyette bulunan şirketlerin” şeklinde değiştirilmiştir.

MADDE 36- 5520 sayılı Kanuna 32/B maddesinden sonra gelmek üzere aşağıdaki madde eklenmiştir.

“Yurt içi asgari kurumlar vergisi

MADDE 32/C- (1) 32 nci ve 32/A maddeleri hükümleri dikkate alınarak hesaplanan kurumlar vergisi, indirim ve istisnalar düşülmeden önceki kurum kazancının %10’undan az olamaz.

(2) Yurt içi asgari kurumlar vergisi hesaplanırken birinci fıkrada belirtilen kurum kazancından aşağıdaki istisna ve indirimler düşülür:

a) 5 inci maddenin birinci fıkrasının (a), (ç), (i), (j) ve (k) bentleri ile sahip oldukları taşınmazlardan elde edilen kazançlar dışında (d) bendinde sayılan istisna kazançlar,

b) 10 uncu maddenin birinci fıkrasının; (g) ve (h) bentleri kapsamındaki indirimler,

c) 16/12/1999tarihli ve 4490 sayılı Türk Uluslararası Gemi Sicili Kanunu ile 491 sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanun ve 6/6/1985 tarihli ve 3218 sayılı Serbest Bölgeler Kanunu kapsamında vergiden istisna edilen kazançlar,

ç) 4691 sayılı Kanun kapsamındaki kazanç istisnası ile kurumlar vergisi matrahından indirim konusu yapılabilen Ar-Ge ve tasarım indirimleri.

(3) Birinci fıkra kapsamında hesaplanan yurt içi asgari kurumlar vergisinden, 32 nci maddenin altıncı, yedinci ve sekizinci fıkraları uyarınca indirimli oran uygulaması nedeniyle alınmayan vergi ile bu maddenin yürürlüğe girdiği tarihten önce Sanayi ve Teknoloji Bakanlığından alınmış olan teşvik belgelerindeki yatırıma katkı tutarlarının kullanılması nedeniyle 32/A maddesi hükmüne istinaden ilgili hesap döneminde alınmayan vergi indirilir ve ödenmesi gereken yurt içi asgari kurumlar vergisi belirlenir.

(4) Bu madde hükmü geçici vergi dönemleri için de uygulanır.

(5) İlk defa faaliyete başlayan kurumlar hakkında faaliyete başlanılan hesap döneminden itibaren üç hesap dönemi boyunca bu madde hükümleri uygulanmaz.

(6) Bu maddede yer alan indirim ve istisnalar düşülmeden önceki kurum kazancı ibaresi, hesap dönemi sonundaki ticari bilanço kârına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutarı ifade eder.

(7) Birinci fıkrada yer alan oranı; sektörler, faaliyet konusu, iş kolları ya da üretim alanları itibarıyla ayrı ayrı ya da birlikte sıfıra kadar indirmeye veya bir katına kadar artırmaya Cumhurbaşkanı, maddenin uygulamasına ilişkin usul ve esasları belirlemeye Hazine ve Maliye Bakanlığı yetkilidir.”

MADDE 37- 5520 sayılı Kanunun dördüncü kısım başlığı “Ortak Hükümler” şeklinde değiştirilmiş, Kanuna 36 ncı maddesinden sonra gelmek üzere kısım ve bölüm başlığı ile birlikte aşağıdaki ek madde eklenmiştir.

“BEŞİNCİ KISIM

Yerel ve Küresel Asgari Tamamlayıcı Kurumlar Vergisi ve Geçici Maddeler

BİRİNCİ BÖLÜM

Verginin Konusu, Tanımlar, Muafiyet ve İstisnalar

Verginin konusu

EK MADDE 1- (1) Nihai ana işletmesinin konsolide finansal tablosundaki yıllık konsolide hasılatı, gelirin raporlandığı hesap döneminden önceki dört hesap döneminin en az ikisinde 750 milyon avro karşılığı Türk lirası sınırını geçen çok uluslu işletme gruplarının bağlı işletmelerinin ilgili hesap dönemindeki kazançları, yerel ve küresel asgari tamamlayıcı kurumlar vergisine tabidir.

(2) Hesap döneminin on iki aydan farklı olması durumunda, hesaplanan konsolide hasılatın bir yıla iblağ edilmesi ile tespit olunan tutar, birinci fıkra kapsamındaki hasılat sınırının tespitinde dikkate alınır.”

MADDE 38- 5520 sayılı Kanuna aşağıdaki ek madde eklenmiştir.

“Tanımlar

EK MADDE 2- (1) Bu Kısmın uygulamasında;

a) Ana işletme: Bir nihai ana işletmeyi, bir ara ana işletmeyi ya da kısmen sahip olunan ana işletmeyi,

b) Ana merkez: Bir iş yerinin finansal muhasebe net kazanç veya zararını finansal tablolarınadahileden işletmeyi,

c) Ara ana işletme: Aynı çok uluslu işletme grubuna bağlı başka bir bağlı işletmede doğrudan veya dolaylı olarak mülkiyet payına sahip olan bir bağlı işletmeyi (nihai ana işletme, kısmen sahip olunan ana işletme, iş yeri veya yatırım işletmesi hariç),

ç) Bağlı işletme: Bir gruba dahil olan herhangi bir işletmeyi veya bir ana merkeze bağlı iş yerini,

d) Çok uluslu işletme grubu: Nihai ana işletmenin bulunduğu ülke dışında en az bir ülkede bir veya daha fazla işletmeye veya iş yerine sahip olan bir işletme grubunu,

e) Gayrimenkul yatırım aracı: Ağırlıklı olarak taşınmazlara yatırım yapmak suretiyle hak sahiplerine gelir sağlamayı amaçlayan ve işletme veya hak sahibi bazında tek aşamalı vergilemenin yapıldığı işletmeleri,

f) Grup: Ortaklık ilişkisi ya da kontrol gücüyle birbirine bağlı olan ve varlıkları, yükümlülükleri, gelir ve giderleri ve nakit akışlarına nihai ana işletmenin konsolide finansal tablolarında yer verilen işletmeler topluluğu (büyüklük veya önem derecesi kriterleri açısından nihai ana işletmenin konsolide finansal tablolarında yer almayan ya da bu tablolara birebir aktarılmayan veya satılmak için iktisap olunan ve bu yüzden nihai ana işletmenin konsolide finansal tabloları dışında tutulan işletmeler dahil) ile başka bir grubun parçası olmaması koşuluyla, bulunduğu ülke dışındaki diğer ülkelerde bir veya daha fazla iş yerine sahip olan ana merkezleri,

g) Güvenli liman: Ek 6ncımadde kapsamında hesaplanan küresel asgari tamamlayıcı kurumlar vergisinin sıfır olarak kabul edildiği ve ek 6 ncı maddenin dokuzuncu fıkrasındaki yetki kapsamında belirlenen yerleri,

ğ) İşletme bazlı kazanç veya zarar: Çok uluslu işletme grubu içerisindeki her bir bağlı işletme tarafından uluslararası kabul görmüş finansal muhasebe standartlarına uygun olarak hazırlanan ve nihai ana işletmenin konsolide finansal tablolarında da yer verilen finansal muhasebe net kazanç veya zararının (grup içi işlemlere ilişkin konsolidasyon düzeltmeleri dikkate alınmadan önceki tutar) ek 5 inci madde kapsamındaki düzeltilmiş tutarlarını,

h) İş ortaklığı: Nihai ana işletmenin doğrudan veya dolaylı olarak mülkiyet payının en az %50’sine sahip olduğu ve faaliyet sonuçlarının uluslararası kabul görmüş finansal muhasebe standartlarındaki öz kaynak yöntemine göre nihai ana işletmenin finansal tablolarında raporlandığı işletmeyi,

ı) İş yeri: Bir ülkede bulunan ve ticari faaliyetlerin yürütülmesine tahsis edilen ve yürürlükteki uluslararası vergi anlaşmaları uyarınca iş yeri olarak kabul edilen işe ilişkin yerleri, yürürlükte uluslararası bir vergi anlaşması bulunmaması durumunda iç mevzuatta yer alan düzenlemeler kapsamında iş yeri olarak kabul edilen yerleri, kazancın elde edildiği ülkede kurumlar vergisi benzeri vergilerin bulunmadığı durumlarda ise Ekonomik İşbirliği ve Kalkınma Örgütü Model Vergi Anlaşmasının 7 nci maddesinde iş yeri olarak kabul edilen yerleri ve bunların dışında kalmakla birlikte işletmenin bulunduğu ülke dışında icra edilen faaliyetlere atfedilen kazançların işletmenin bulunduğu ülkede istisna tutulması şartıyla, işletme faaliyetlerinin icrasına tahsis edilen yerleri,

i) Kapsanan vergi: Bir bağlı işletmenin faaliyette bulunduğu ülkede tahakkuk eden gelir ve kurumlar vergisi ile benzeri nitelikteki vergileri, kâr dağıtımına dayalı vergileme sistemi kapsamında dağıtılan veya dağıtılmış sayılan kârlar üzerinden hesaplanan vergileri, dağıtılsın veya dağıtılmasın kurum kazancı üzerinden kâr dağıtımına bağlı olarak hesaplanan vergileri, dağıtılmamış kazançlar ve öz sermaye üzerinden hesaplanan benzer nitelikteki diğer vergileri (nitelikli küresel asgari tamamlayıcı kurumlar vergisi, nitelikli yerel asgari tamamlayıcı kurumlar vergisi, sigorta şirketi tarafından poliçe sahiplerine yapılan prim iadeleri dolayısıyla ödenen vergiler ile nitelikli olmayan iade edilebilir isnat vergisi hariç),

j) Kısmen sahip olunan ana işletme: Aynı çok uluslu işletme grubuna bağlı başka bir bağlı işletmede doğrudan veya dolaylı olarak mülkiyet payına sahip olan ve doğrudan veya dolaylı olarak mülkiyet payının %20’den fazlası çok uluslu işletme grubunun bağlı işletmesi olmayan kişiler tarafından elde tutulan bağlı işletmeyi (nihai ana işletme, iş yeri veya yatırım işletmesi hariç),

k) Konsolide hasılat: Nihai ana işletmenin ve o işletmeye bağlı işletmelerin bir hesap dönemindeki gelirlerinin ve nakit akışlarının nihai ana işletme bünyesinde tek bir birimmiş gibi sunulduğu, uluslararası kabul görmüş finansal muhasebe standartlarına uygun olarak hazırlanan finansal tablolardaki hasılatı,

l) Kontrol gücü: Pay sahibinin işletmenin varlıklarını, yükümlülüklerini, gelirlerini, giderlerini ve nakit akışlarını kabul edilebilir finansal muhasebe standardına uygun olarak birebir konsolide etmek zorunda olduğu bir işletmedeki mülkiyet payını veya konsolide finansal tabloları hazırlamayan pay sahibinin söz konusu tabloları hazırlaması durumunda; işletmenin varlıklarını, yükümlülüklerini, gelir ve giderlerini ve nakit akışlarını birebir konsolide etmesinin gerekli olduğu bir işletmedeki mülkiyet payını,

m) Küresel asgari tamamlayıcı kurumlar vergisi: Ek 6ncımadde kapsamında hesaplanan vergiyi,

n) Net ülkesel bazlı kazanç: Bir ülkedeki bağlı işletmelerin ülkesel bazlı kazancının sıfırdan büyük olmasını,

o) Net vergi gideri: Uluslararası kabul görmüş finansal muhasebe standartlarına göre gider olarak dikkate alınan kapsanan vergiler, vergi giderinedahiledilen cari dönem ve ertelenmiş kapsanan vergiler (işletme bazlı kazanç veya zararın hesaplamasına dahil edilmeyen gelir üzerinden hesaplanan kapsanan vergiler dahil), zararla sonuçlanan hesap dönemine ilişkin hesaplanan ertelenmiş vergi varlığı, gider olarak dikkate alınan nitelikli yerel ve küresel asgari tamamlayıcı kurumlar vergileri (mahiyeti itibarıyla benzer nitelikte olan vergiler dahil) ve nitelikli olmayan iade edilebilir isnat vergisi toplamını,

ö) Nihai ana işletme: Başka bir işletme üzerinde doğrudan veya dolaylı olarak kontrol gücüne sahip olan ve başka bir işletme tarafından doğrudan veya dolaylı olarak kontrol gücüne sahip olunmayan bir işletmeyi ya da başka bir grubun parçası olmaması koşuluyla bulunduğu ülke dışındaki diğer ülkelerde bir veya daha fazla iş yerine sahip olan ana merkezi (Şu kadar ki kamu kurum ve kuruluşu niteliğinde olan varlık fonları bu bent kapsamında nihai ana işletme sayılmaz.),

p) Nitelikli iade edilebilir vergi kredisi: Vergi kanunları uyarınca ödenmesi gereken vergi üzerinden indirim olarak dikkate alınan ve dördüncü hesap dönemi sonuna kadar mahsup suretiyle indirilemeyen bakiye tutarın nakit veya nakit benzeri varlıklar yoluyla iadesini öngören vergi teşvikini,

r) Pazarlanabilir (devredilebilir) vergi kredisi: Vergi kanunları uyarınca ödenmesi gereken vergi üzerinden indirim olarak dikkate alınmakla birlikte, söz konusu vergi kredilerinin üçüncü kişilere devrine imkân veren vergi teşvikini,

s) Sigorta yatırım işletmesi: Sigorta sözleşmeleri yükümlülüklerine dayanılarak kurulan ve ilgili ülke mevzuatı uyarınca tamamına sigorta şirketleri tarafından sahip olunan sigorta yatırım işletmelerini,

ş) Ülkesel bazlı kazanç veya zarar: Bir ülkede faaliyette bulunan çok uluslu işletme grubuna bağlı işletmelerin işletme bazlı kazanç veya zararlarının toplamını,

t) Ülkesel bazlı zarara ilişkin ertelenmiş vergi varlığı: Ek 4 üncü maddenin altıncı fıkrası kapsamında ülkesel bazlı zararın oluştuğu hesap dönemlerinde, net ülkesel bazlı zararın asgari kurumlar vergisi oranıyla çarpılması suretiyle bulunan ve finansal hesaplarda ülkesel bazlı zarara ilişkin ertelenmiş vergi varlığı hesaplarında izlenen tutarı,

u) Yatırım fonu: Yatırım maliyetlerinin azaltılması ve riskin dağıtılması amacıyla inançlı mülkiyet esasına göre kurulan ve tasarruf sahiplerinden toplanan para veya diğer varlıklardan oluşan portföyleri tasarruf sahipleri namına değerlendiren, ilgili ülke mevzuatına göre yetkilendirilmiş kişi ya da kurumlar tarafından yönetilen işletmeleri,

ü) Yatırım işletmesi: Yatırım fonları ile gayrimenkul yatırım araçlarını, münhasıran yatırım fonları ve gayrimenkul yatırım araçları yararına varlık bulundurmak veya bunların yararına yatırım yapmak için faaliyet gösteren ve en az %95’ine bu fon veya yatırım araçlarının sahip olduğu işletmeleri veya işletme değerinin en az %85’i bu fon veya yatırım araçlarınca sahip olunmakla beraber gelirlerinin en az %51’i ek 5 inci maddenin birinci fıkrasının (a) bendinin (2) numaralı alt bendi veya (b) bendinin (2) ve (3) numaralı alt bentleri kapsamındaki kazançlardan oluşan işletmeleri,

v) Yerel asgari tamamlayıcı kurumlar vergisi: Ek 10 uncu madde kapsamında hesaplanan vergiyi,

ifade eder.”

MADDE 39- 5520 sayılı Kanuna aşağıdaki ek madde eklenmiştir.

“Muafiyet ve istisnalar

EK MADDE 3- (1) Aşağıda sayılan işletmeler ile bunların iş yerleri yerel ve küresel asgari tamamlayıcı kurumlar vergisinden muaftır:

a) Kamu kurum ve kuruluşları ile uluslararası kuruluşlar,

b) Kâr amacı gütmeyen kuruluşlar,

c) Emeklilik yatırım fonları,

ç) Nihai ana işletme niteliğinde olup yatırım fonu kapsamında değerlendirilen fonlar,

d) Nihai ana işletme niteliğinde olup gayrimenkul yatırım fonları başta olmak üzere gayrimenkul yatırım araçları kapsamında değerlendirilenler.

(2) Birinci fıkra kapsamında olmamakla beraber aşağıda sayılan işletmeler ve bunların iş yerleri de yerel ve küresel asgari tamamlayıcı kurumlar vergisinden ayrıca muaftır:

a) Münhasıran birinci fıkra kapsamındaki muaf işletmeler yararına varlık bulundurmak veya fona yatırım yapmak için faaliyet gösteren ya da muaf işletmelerin faaliyetlerine yardımcı olmak amacıyla kurulan ve işletme değerinin en az %95’ine söz konusu muaf işletmeler (emeklilik hizmetleri veren kuruluşlar hariç) tarafından sahip olunanlar,

b) İşletme değerinin en az %85’ine birinci fıkra kapsamındaki muaf işletmeler (emeklilik hizmetleri veren kuruluşlar hariç) tarafından sahip olunan ve kazançlarının en az %51’i ek 5 inci maddenin birinci fıkrasının (a) bendinin (2) numaralı alt bendi veya (b) bendinin (2) ve (3) numaralı alt bentlerinde belirtilen kazançlardan oluşanlar.

(3) Birinci ve ikinci fıkra kapsamında yerel ve küresel asgari tamamlayıcı kurumlar vergisinden muaf olanların hasılatları, ek 1 inci madde kapsamındaki yıllık konsolide hasılatın hesabında dikkate alınır.

(4) Yerel ve küresel asgari tamamlayıcı kurumlar vergisinden muaf olanlar diledikleri takdirde bu madde kapsamındaki muafiyet hükümlerinden vazgeçebilirler. Şu kadar ki, isteğe bağlı muafiyet hükümlerinden küresel asgari tamamlayıcı kurumlar vergisi bilgi beyannamesini veren bağlı işletmelerin talebiyle vazgeçilebilir ve bu durumda en az beş hesap dönemi boyunca muafiyetten vazgeçilmiş sayılır.

(5) Çok uluslu işletme gruplarının bağlı işletmelerinin uluslararası deniz taşımacılığı faaliyetlerinden elde ettikleri kazançları yerel ve küresel asgari tamamlayıcı kurumlar vergisinden istisnadır.

(6) Uluslararası deniz trafiğinde gerçekleştirilmesi şartıyla beşinci fıkra kapsamındaki faaliyetler aşağıdakilerden oluşur:

a) Bağlı işletmenin mülkiyetinde olan veya kiralama, kısmi kiralama ya da çeşitli şekillerde tasarrufunda bulunan yük ve yolcu gemilerinin işletilmesi faaliyetleri,

b) Yük ve yolcu taşımacılığında kullanılan gemilerin mürettebatlı ve tam donanımlı kiralanması ile başka bir bağlı işletmeye yüksüz gemi kiralama esasına göre yapılan kiralama faaliyetleri,

c) Yük ve yolcu taşımacılığı kapsamında faaliyet gösteren bir ortaklığa, bir ortak girişime veya uluslararası işletilen bir acenteye iştirak faaliyetleri,

ç) Yük ve yolcu taşımacılığı faaliyetinde kullanılan ve en az bir yıl süreyle elde tutulan gemilerin satışına ilişkin faaliyetler.

(7) Bir ülkede bulunan bağlı işletmelerin uluslararası deniz taşımacılığı faaliyetiyle bağlantılı olarak gerçekleştirdiği aşağıdaki faaliyetlerden elde ettikleri kazançlar da bu kazançlar toplamının, bu bağlı işletmelerin uluslararası deniz taşımacılığından elde ettikleri kazançların toplamının %50’sini geçmemesi şartıyla, yerel ve küresel asgari tamamlayıcı kurumlar vergisinden ayrıca istisnadır:

a) Aynı çok uluslu işletme grubuna bağlı olmayan denizcilik işletmelerine yüksüz gemi kiralama esasına göre yapılan ve üç yılı geçmeyen gemi kiralamalarından elde edilen kazançlar,

b) Diğer deniz taşımacılığı işletmeleri tarafından uluslararası deniz taşımacılığı kapsamında yurt içi parkur için düzenlenen biletlerin satışından elde edilen kazançlar,

c)Konteynerlerin; kiralanmasından, üç aydan kısa süreli depolanmasından veya geç iadesi kapsamında alınan ödemelerden elde edilen kazançlar,

ç) Mühendis, bakım personeli, kargo operatörü, yiyecek içecek hizmeti veren personel ve müşteri hizmetleri personeli tarafından diğer deniz taşımacılığı işletmelerine verilen hizmetlerden elde edilen kazançlar,

d) Uluslararası gemi işletmeciliği işinin ayrılmaz bir parçası olarak gerçekleştirilen yatırımlardan elde edilen kazançlar.

(8) Yerel ve küresel asgari tamamlayıcı kurumlar vergisinden istisna edilen kazançlara ilişkin giderler veya istisna kapsamındaki faaliyetlerden doğan zararlar, istisna dışı kazançlardan indirim konusu yapılamaz.”

MADDE 40- 5520 sayılı Kanuna bölüm başlığı ile birlikte aşağıdaki ek madde eklenmiştir.

“İKİNCİ BÖLÜM

Vergi Yükünün Hesaplanması, Asgari Tamamlayıcı Kurumlar Vergisi Matrahı,

Oranı ve Hesabı

Vergi yükünün tespitinde düzeltilmiş kapsanan vergilerin hesaplanması

EK MADDE 4- (1) Net ülkesel bazlı kazanca sahip bir çok uluslu işletme grubunun vergi yükü, her hesap dönemi için ülkesel bazda ayrı ayrı hesaplanır.

(2) Çok uluslu işletme grubunun ülkesel bazlı vergi yükü hesaplamasında, o ülkede bulunan bağlı işletmelerin üçüncü fıkra uyarınca hesaplanan düzeltilmiş kapsanan vergileri dikkate alınır.

(3) Bir bağlı işletmenin bir hesap dönemi için düzeltilmiş kapsanan vergileri; kapsanan vergilere ilişkin olarak tahakkuk eden cari dönem vergi giderinin, aşağıdaki bentler uyarınca düzeltilmiş tutarı ile toplam ertelenmiş vergi düzeltme tutarı, finansal tablolarındaki öz kaynak değişim tablosu veya diğer kapsamlı gelir tablosunda gösterilen ve ek 5 inci madde kapsamına giren kazanç veya zararlarla ilgili kapsanan vergilerdeki herhangi bir artış veya azalış tutarlarının toplamına eşittir.

a) Bu fıkra uyarınca, kapsanan vergiye;

1) Finansal hesaplarda vergi öncesi kârda gider olarak tahakkuk eden herhangi bir kapsanan vergi,

2) Altıncı fıkra kapsamında tespit olunan ülkesel bazlı zarara ilişkin ertelenmiş vergi varlığı,

3) Cari hesap döneminde ödenen, belirsiz bir vergi pozisyonuyla ilgili olan ve önceki bir hesap dönemi için kapsanan vergilerde indirim olarak ele alınmış olan herhangi bir tutar,

4) Cari dönem vergi giderinde indirim olarak kaydedilen nitelikli iade edilebilir vergi kredisi ve pazarlanabilir (devredilebilir) vergi kredisi ile ilgili herhangi bir indirim veya iade tutarı,

ilave edilir.

b) Bu fıkra uyarınca, kapsanan vergiden;

1) Ülkesel bazlı kazanç veya zararın hesaplamasına dâhil edilmeyen gelirlere ilişkin cari dönem vergi gideri,

2) Cari dönem vergi giderinde indirim olarak kaydedilmemiş olan ve nitelikli iade edilebilir vergi kredisi ile pazarlanabilir (devredilebilir) vergi kredisi niteliğinde olmayan bir vergi kredisine ilişkin bir kredi veya iade tutarı,

3) Finansal hesaplardaki cari dönem vergi giderinde bir düzeltme olarak değerlendirilmeyen ve bir bağlı işletmeye iade edilen veya kredilendirilen kapsanan vergi (nitelikli iade edilebilir vergi kredisi ve pazarlanabilir (devredilebilir) vergi kredisi hariç),

4) Belirsiz bir vergi pozisyonuyla ilgili cari dönem vergi gideri,

5) Hesap döneminin son gününden itibaren üç yıl içinde ödenmesi beklenmeyen her türlü cari dönem vergi gideri,

indirilir.

(4) Üçüncü fıkra kapsamındaki toplam ertelenmiş vergi düzeltme tutarı ibaresi, bir hesap dönemi içerisinde bir bağlı işletmenin ertelenmiş vergi giderine aşağıdaki düzeltmeler yapıldıktan sonra tespit olunan tutarı ifade eder. Şu kadar ki, ilgili ülke mevzuatı uyarınca kurumlar vergisi oranı asgari kurumlar vergisi oranının üzerindeyse, ertelenmiş vergi gideri asgari kurumlar vergisi oranı dikkate alınmak suretiyle yeniden hesaplanır.

a) Bu fıkra uyarınca ertelenmiş vergi giderinden;

1) Ülkesel bazlı kazanç veya zararın hesaplamasına dâhil edilmeyen gelirlere ilişkin ertelenmiş vergi gideri,

2) Belirsiz bir vergi pozisyonuyla ilgili ertelenmiş vergi gideri,

3) Ertelenmiş vergi varlığına ilişkin hesap düzeltmesinden veya değer düzeltmesinden kaynaklanan tutarlar,

4) Cari hesap dönemindeki vergi oranlarının değişiminden kaynaklanan ertelenmiş vergi gideri,

5) Vergi kredilerine ilişkin ertelenmiş vergi gideri,

6) Finansal raporlama standartları kapsamına girmediğinden cari dönem vergi zararına ilişkin ertelenmiş vergi varlığı olarak muhasebeleştirilemeyen tutarlar,

indirilir.

b) Bu fıkra uyarınca ertelenmiş vergi giderine;

1) İlgili hesap dönemi içerisinde bu fıkranın (a) bendinin (2) numaralı alt bendi uyarınca hesaplanan tutarlara ilişkin yapılan ödemeler,

2) Önceki hesap dönemlerindeki ertelenmiş vergi yükümlülüklerine ilişkin ek 6 ncı maddenin altıncı fıkrasının (b) bendi kapsamında oluşturulan hesaplarda izlenmekle birlikte cari hesap dönemi içerisinde bu hesapların ters kayıtla kapatılan kısmı,

ilave edilir.

(5) İşletme bazlı kazancın tespitinde dikkate alınması gereken faaliyetlerden kaynaklanan ve finansal hesaplarda asgari kurumlar vergisi oranından daha düşük bir oran uygulanmak suretiyle ertelenmiş vergi varlığı hesaplarına alınan tutarlar, zarara ilişkin ertelenmiş vergi varlığının oluştuğu ilgili hesap döneminde asgari kurumlar vergisi oranı uygulanmak suretiyle yeniden tespit olunabilir.

(6) Dördüncü fıkra kapsamındaki düzeltmelere alternatif olarak dileyen mükellefler, ilgili hesap dönemindeki net ülkesel bazlı zararın asgari kurumlar vergisi oranıyla çarpılması suretiyle tespit olunan ve ülkesel bazlı zarara ilişkin ertelenmiş vergi varlığı olarak dikkate alınan tutarları, sonraki hesap dönemlerinde bu madde kapsamındaki vergi yükünün tespitinde kapsanan vergi olarak dikkate alabilirler.

(7) Çok uluslu işletme gruplarına bağlı yatırım işletmelerinin, azınlık payına sahip olunan bağlı işletmelerin, azınlık payına sahip olunan alt grupların, devletsiz bağlı işletmelerin ve sigorta yatırım işletmelerinin düzeltilmiş kapsanan vergileri birinci fıkra kapsamında tespit edilecek vergi yükünün hesabında dikkate alınmaz. Bunların vergi yükü ayrı hesaplanır.

(8) Net ülkesel bazlı kazancın oluşmadığı bir ülkede, düzeltilmiş kapsanan vergiler; sıfırdan küçükse ve beklenen düzeltilmiş kapsanan vergilerden az ise o ülkedeki bağlı işletmeler tarafından, beklenen düzeltilmiş kapsanan vergiler ile düzeltilmiş kapsanan vergiler arasındaki fark üzerinden ilgili hesap dönemi için ek cari dönem asgari tamamlayıcı kurumlar vergisi hesaplanır. Hesaplanan verginin ilgili dönemde ödenmesi ihtiyaridir. Bu vergiyi hesaplandığı dönemde ödememeyi tercih eden mükellefler söz konusu vergi tutarını vergi gideri fazlası hesabında izlerler. Ülkesel bazlı kazancın oluştuğu izleyen hesap dönemlerinde bu hesapta izlenen tutarlar bu madde kapsamındaki vergi yükünün tespitinde indirim konusu yapılır. Bu fıkrada geçen beklenen düzeltilmiş kapsanan vergi, ülkesel bazlı kazanç veya zarar tutarının asgari kurumlar vergisi oranı ile çarpımına eşittir.

(9) Kapsanan vergiler, bir bağlı işletmeden diğer bir bağlı işletmeye aşağıdaki şekilde tahsis edilir:

a) Bir bağlı işletmenin finansal hesaplarına bir iş yerinin işletme bazlı kazanç veya zararı ile ilgili olarak dahil edilen kapsanan vergiler, ilgili ülkedeki o iş yerine,

b) Ek 5 inci maddenin dokuzuncu fıkrası kapsamında bir bağlı işletme sahibine tahsis edilen işletme bazlı kazanç veya zarar ile ilgili olarak bir vergi şeffaf işletmenin finansal hesaplarına dahil edilen kapsanan vergileri, mülkiyet payları ile orantılı olarak söz konusu bağlı işletme sahiplerine,

c) Bir bağlı işletmenin sahiplerinin kontrol edilen yabancı kurum kazancı uygulamasına tabi olmaları durumunda, bağlı işletme sahiplerinin kontrol edilen yabancı kurumun kazancındaki payları üzerinden hesaplanan kapsanan vergi, o bağlı işletmeye,

ç) Bir bağlı işletmenin hibrit işletme olması durumunda, hibrit işletmenin kazancı üzerinden hesaplanan ve bir bağlı işletme sahibi adına tahakkuk eden kapsanan vergiler, o hibrit işletmeye,

d) Bir bağlı işletme tarafından ilgili hesap dönemi içerisinde bağlı işletme sahiplerine mülkiyet paylarına ilişkin olarak yapılan dağıtımlar veya kâr dağıtımı sayılan durumlarda bu tutarlar üzerinden kesilen vergiler ile diğer vergiler, dağıtımı yapan bağlı işletmeye,

e) Ek 5 inci maddenin sekizinci fıkrasının (c) bendi kapsamında, bir iş yerinin işletme bazlı kazancının ana merkezin işletme bazlı kazancı olarak kabul edildiği durumda, iş yerinin bulunduğu ülkede elde edilen kazanca ilişkin o ülkede hesaplanan kapsanan vergiler, (Bu vergi söz konusu kazanca ana merkezin bulunduğu ülkedeki kurumlar vergisi oranı uygulanmak suretiyle bulunan tutardan fazla olamaz.) ana merkeze,

tahsis edilir.

(10) Bağlı işletmelere tahsis edilen vergilerin kaynağı olan kazançlardan; faiz, kâr payı, kira, lisans ücreti, menkul kıymet satış gelirleri gibi pasif nitelikteki kazançlara tekabül eden ve tahsise konu edilen kapsanan vergiler ile söz konusu kazançlara tamamlayıcı vergi oranının uygulanması suretiyle hesaplanan tutardan düşük olanı, dokuzuncu fıkranın (c) ve (ç) bentlerine istinaden yapılacak tahsise konu edilir.”

MADDE 41- 5520 sayılı Kanuna aşağıdaki ek madde eklenmiştir.

“İşletme bazlı kazanç veya zararın hesaplanması ile vergi yükünün tespiti

EK MADDE 5- (1) Bir bağlı işletmenin ilgili hesap dönemine ilişkin işletme bazlı kazanç veya zararı, finansal muhasebe net kazanç veya zararına aşağıdaki düzeltmeler yapılarak tespit olunur:

a) Bu fıkra uyarınca, aşağıdaki kalemler finansal muhasebe net kazanç veya zararına ilave edilir:

1) Ek 2 nci maddenin birinci fıkrasının (o) bendi kapsamında tespit olunan sıfırdan büyük net vergi gideri,

2) İşletme bazlı kazancın tespitinde indirimi kabul edilmeyen öz sermaye zararları,

3) Yeniden değerleme yöntemi kazançları,

4) Ek 11 inci maddenin altıncı ve yedinci fıkraları kapsamındaki varlık ve borçların elden çıkarılmasından kaynaklanan zararlar,

5) Asimetrik kur kazanç veya zararları,

6) Kanunen yasaklanmış fiiller kapsamında yapılan ödemeler ile 50.000 avro karşılığı Türk lirasını aşan ceza mahiyetindeki ödemeler,

7) Önceki dönem muhasebe hataları veya ilke değişiklikleri dolayısıyla oluşan tutarlar,

8) Uluslararası kabul görmüş finansal muhasebe standartlarına göre dönem kârının tespitinde gider olarak tahakkuk ettirilen emeklilik giderleri ile cari hesap döneminde fiilen ödenen emeklilik giderleri arasındaki fark.

b) Bu fıkra uyarınca, aşağıdaki kalemler finansal muhasebe net kazanç veya zararından indirilir:

1) Ek 2 nci maddenin birinci fıkrasının (o) bendi kapsamında tespit olunan sıfırdan küçük net vergi gideri,

2) İstisna tutulan kâr payları,

3) İşletme bazlı kazancın tespitinde kabul edilmeyen öz sermaye kazançları,

4) Yeniden değerleme yöntemi zararları,

5) Ek 11 inci maddenin altıncı ve yedinci fıkraları kapsamındaki varlık ve borçların elden çıkarılmasından kaynaklanan kazançlar,

6) Asimetrik kur kazanç veya zararları,

7) Önceki dönem muhasebe hataları veya ilke değişiklikleri dolayısıyla oluşan tutarlar,

8) Cari hesap döneminde fiilen ödenen emeklilik giderleri ile uluslararası kabul görmüş finansal muhasebe standartlarına göre dönem kârının tespitinde gider olarak tahakkuk ettirilen emeklilik giderleri arasındaki fark.

(2) Birinci fıkranın (a) bendinin (2) numaralı alt bendi ile (b) bendinin (3) numaralı alt bendine alternatif olarak dileyen mükellefler, öz sermaye kazanç veya zararlarını ülkesel bazlı kazancın tespitinde dikkate alabilirler. Şu kadar ki, öz sermaye kazanç veya zararlarını ülkesel bazlı kazancın tespitinde dikkate alan mükellefler, takip eden dört hesap dönemi boyunca bu tercihlerinden vazgeçemezler.

(3) Aynı grup içerisindeki bağlı işletmeler tarafından gerçekleştirilen finansman işlemlerinde, borç alan bağlı işletmenin bulunduğu ülkedeki vergi yükünün asgari kurumlar vergisi oranının altında olması, borç veren bağlı işletmenin bulunduğu ülkede ise vergi yükünün asgari kurumlar vergisi oranının üstünde olması veya grup içi finansman nedeniyle oluşan faiz gelir ve giderleri dikkate alınmaksızın hesaplanan vergi yükünün asgari kurumlar vergisi oranının üstünde olması durumunda, borç alan bağlı işletme nezdinde katlanılacak ve işletme bazlı kazancın tespitinde gider olarak dikkate alınacak faiz gideri, borç veren bağlı işletmenin gelir olarak dikkate aldığı tutarla sınırlı olacaktır.

(4) Alacaklının alacağından vazgeçmesi nedeniyle finansal muhasebe net kazancı veya zararının tespitinde vazgeçilen tutarı gelir olarak kayıtlarına alan borçlu durumundaki bağlı işletmeler, aşağıdaki şartların herhangi birinin sağlanması durumunda, söz konusu tutarı isteğe bağlı olarak işletme bazlı kazanç veya zararın tespitinde dikkate almayabilirler.

a) Mahkeme kararına istinaden borcun silinmesi, borçlu ile alacaklının ilişkili kişi olmaması ve borçlunun on iki ay içerisinde iflas etmesinin beklenmesi,

b) Borcun silinmesinden önce borçlunun rayiç bedele göre tespit olunan varlıklarının değerinin yükümlülüklerinden az olması.

(5) Nitelikli iade edilebilir vergi kredileri ile pazarlanabilir (devredilebilir) vergi kredileri bir bağlı işletmenin işletme bazlı kazanç veya zararının hesaplanmasında gelir olarak dikkate alınır. Nitelikli olmayan iade edilebilir vergi kredileri ise bu hesaplamada gelir olarak dikkate alınmaz.

(6) Farklı ülkelerde bulunan bağlı işletmeler arasında yapılan ve her iki bağlı işletmenin finansal hesaplarında aynı tutarda izlenmeyen veya emsallere uygunluk ilkesine uygun olmayan işlemler, emsallere uygun şekilde yeniden düzenlenir. Aynı ülkede bulunan iki bağlı işletme arasında varlıkların satışı veya diğer şekillerde elden çıkarılmasına ilişkin işlemlerin emsallere uygunluk ilkesine aykırı şekilde kayıtlara alınması nedeniyle hesaplanan yerel veya küresel asgari tamamlayıcı kurumlar vergisinde azalmaya sebebiyet verilmesi halinde söz konusu işlemler, ülkesel bazlı kazanç veya zararın hesaplanmasında emsallere uygun şekilde yeniden düzenlenerek dikkate alınır. Bu fıkrada geçen emsallere uygunluk ilkesi, bağlı işletmeler arasındaki işlemlerin, bağımsız işletmeler arasında gerçekleşen karşılaştırılabilir işlemlerde ve karşılaştırılabilir koşullar altında elde edilecek sonuçlara göre kaydedilmesini ifade eder.

(7) Bir ülkedeki bağlı işletmelerin işletme bazlı kazanç veya zararlarının toplamı ülkesel bazlı kazanç veya zararı ifade eder. Şu kadar ki, çok uluslu işletme gruplarına bağlı yatırım işletmelerinin, azınlık payına sahip olunan bağlı işletmelerin, azınlık payına sahip olunan alt grupların, devletsiz bağlı işletmelerin ve sigorta yatırım işletmelerinin işletme bazlı kazanç veya zararları bu toplamın hesabında dikkate alınmaz. Bunların işletme bazlı kazanç veya zararları ayrı hesaplanır.

(8) Bir ana merkez ile ona bağlı iş yeri arasındaki kazanç veya zararın tahsisi aşağıdaki şekilde uygulanır:

a) Bir iş yerinin finansal muhasebe net kazancı veya zararı, yalnızca iş yerine atfedilebilen gelir ve giderleri kapsar. İş yeri tarafından ayrı şekilde finansal muhasebe net kazanç veya zararına yönelik muhasebe kaydının tutulmadığı durumda, nihai ana işletmenin konsolide finansal hesaplarının hazırlanmasında kullanılan muhasebe standardına göre hazırlanan tablolarda iş yerine atfedilen gelir veya giderler, iş yerinin finansal muhasebe net kazanç veya zararının tespitinde dikkate alınır.

b) Bir iş yerinin finansal muhasebe net kazancı veya zararı, (c) bendindeki durum haricinde, iş yerinin bağlı bulunduğu ana merkezin işletme bazlı kazanç veya zararının belirlenmesinde dikkate alınmaz.

c) Bir iş yerinin işletme bazlı zararı, söz konusu zararın ana merkezin yurt içi vergiye tabi gelirinin hesaplanmasında gider olarak dikkate alınması ve hem ana merkezin hem de iş yerinin bulunduğu ülkede vergiye tabi olan bir gelir unsurundan mahsup edilmemesi şartıyla, iş yerinin bağlı bulunduğu ana merkezin gideri olarak dikkate alınır. İzleyen dönemde iş yerinde oluşan işletme bazlı kazanç, daha önce iş yerinin bağlı bulunduğu ana merkezin gideri olarak dikkate alınan işletme bazlı zararı kadar, iş yerinin bağlı bulunduğu ana merkezin işletme bazlı kazancı olarak kabul edilir.

(9) Bir bağlı işletme olan şeffaf bir işletmenin finansal muhasebe net kazancı veya zararı, faaliyetlerin yürütüldüğü iş yerine tahsis edilir. İş yerine atfedilen finansal muhasebe net kazanç veya zararından sonra kalan tutar; nihai ana işletme olmayan vergi şeffaf işletme olması durumunda mülkiyet paylarıyla orantılı olmak üzere bu işletme sahiplerine, nihai ana işletme veya ters hibrit işletme olan bir vergi şeffaf işletme olması durumunda ise bağlı işletmenin kendisine tahsis edilir. Bu takdirde tahsis edilen tutar, şeffaf işletmenin finansal muhasebe net kazancı veya zararında dikkate alınmaz ve şeffaf işletmedeki mülkiyet paylarıyla orantılı olarak tahsise konu edilen söz konusu tutarlar, vergi şeffaf işletmenin veya ters hibrit işletmenin bulunduğu ülkedeki düzenlemelere göre kazancın tespitinde dikkate alınır.

(10) Bir şeffaf işletmenin mülkiyet payına sahip aynı gruba bağlı işletmelerin dışında başka işletmelerin bulunması ve bu işletmelerin şeffaf işletmenin mülkiyet payına doğrudan ya da vergi şeffaf yapı aracılığıyla sahip olması durumunda, dokuzuncu fıkra hükümleri uygulanmadan önce bu işletmelere tahsis edilmesi gereken tutarlar, şeffaf işletmenin finansal muhasebe net kazanç veya zarar tutarından indirilir. Şu kadar ki, bir şeffaf işletmenin nihai ana işletme olması veya nihai ana işletme niteliğindeki bir şeffaf işletmenin doğrudan ya da vergi şeffaf yapı aracılığıyla bir şeffaf işletmeye sahip olması durumunda bu fıkra hükümleri uygulanmaz.

(11) Bir çok uluslu işletme grubunun her bir hesap dönemi için ülkesel bazlı vergi yükü; o ülkede bulunan bağlı işletmelerinin düzeltilmiş kapsanan vergilerinin toplamının, o ülkede bulunan bağlı işletmelerinin ülkesel bazlı kazanç toplamına bölünmesi suretiyle bulunur. Çok uluslu işletme gruplarına bağlı yatırım işletmelerinin, azınlık payına sahip olunan bağlı işletmelerin, azınlık payına sahip olunan alt grupların, devletsiz bağlı işletmelerin ve sigorta yatırım işletmelerinin her bir hesap dönemi için ülkesel bazlı vergi yükü ayrı hesaplanır.”

MADDE 42- 5520 sayılı Kanuna aşağıdaki ek madde eklenmiştir.

“Küresel asgari tamamlayıcı kurumlar vergisinin matrahı, oranı ve hesabı

EK MADDE 6- (1) Asgari kurumlar vergisi oranı %15’tir.

(2) Asgari kurumlar vergisi oranı ile ek 5 inci maddenin onbirinci fıkrasına göre tespit edilen oran arasındaki fark, küresel asgari tamamlayıcı kurumlar vergisi oranıdır. Ülkesel bazlı vergi yükünün asgari kurumlar vergisi oranını aşması halinde ise küresel asgari tamamlayıcı kurumlar vergisi hesaplanmaz.

(3) Küresel asgari tamamlayıcı kurumlar vergisi, küresel asgari tamamlayıcı kurumlar vergisi matrahı üzerinden hesaplanır. Küresel asgari tamamlayıcı kurumlar vergisi matrahı ise net ülkesel bazlı kazanç toplamından; o ülkede bulunan bağlı işletmelerin çalışanlarının yıllık toplam brüt ücretlerinin %5’i ile maddi duran varlıklarının net defter değerinin %5’inin indirilmesi suretiyle tespit olunur.

(4) Bir ülke için küresel asgari tamamlayıcı kurumlar vergisi, küresel asgari tamamlayıcı kurumlar vergisi oranının, küresel asgari tamamlayıcı kurumlar vergisi matrahına uygulanması suretiyle tespit edilir. Şu kadar ki, ilgili ülkeye ilişkin hesaplanan küresel asgari tamamlayıcı kurumlar vergisine varsa; ek cari dönem asgari tamamlayıcı kurumlar vergisi ilave edilir, nitelikli yerel asgari tamamlayıcı kurumlar vergisi ise bu vergiden indirilir.

(5) Bir bağlı işletmenin, işletme bazlı kazancının ülkesel bazlı kazanca bölünmesiyle bulunan oranın, ilgili ülke için dördüncü fıkra kapsamında hesaplanan küresel asgari tamamlayıcı kurumlar vergisiyle çarpılması sonucunda bu bağlı işletmenin küresel asgari tamamlayıcı kurumlar vergisi tespit olunur.

(6) Ülkesel bazlı vergi yüküne ilişkin geçmiş hesap dönemlerine yönelik aşağıdaki düzeltmelerin yapılmasının gerektiği durumlarda, yeniden hesaplama sonucu önceki hesap dönemlerinde eksik tahakkuk ettirilen küresel asgari tamamlayıcı kurumlar vergisi, yeniden hesaplamanın yapıldığı cari hesap döneminde ek cari dönem asgari tamamlayıcı kurumlar vergisi olarak tarh edilir.

a) Bir bağlı işletmenin aktifinde yer alan maddi duran varlıklarının satışından doğan kazançlar, satışın gerçekleştiği hesap döneminden önceki dört hesap dönemi içerisinde öncelikle maddi duran varlık satışından kaynaklı zararlardan mahsup edilebilir. Mahsup sonrası kalan bakiye, cari hesap dönemi ile önceki dört hesap döneminin kazançlarına eşit şekilde dağıtılır.

b) Ertelenmiş vergi yükümlülüğü hesaplarına alınan tutarların, takip eden beş hesap dönemi boyunca ilgili dönemlerin kapsanan vergilerinde indirim konusu yapılmaması durumunda, ertelenmiş vergi yükümlülüğü hesabına alındığı dönemin kapsanan vergilerinde dikkate alınan ancak sonraki dönemlerde kapsanan vergilerden indirilmeyen vergiler, hesaba alınan ilgili dönemin düzeltilmesi suretiyle dikkate alınır.

c) Bir bağlı işletmenin geçmiş hesap dönemlerine yönelik kapsanan vergilerinde düzeltme yapılması gerektiği durumlarda, bağlı işletmenin önceki bir hesap dönemine ilişkin kapsanan vergilerinde artış olarak dikkate alınması gereken tutarlar, cari hesap döneminin kapsanan vergilerine dahil Geçmiş dönemlerin kapsanan vergilerinde azalış şeklinde düzeltmelerin yapılması gerektiği durumlarda ise ilgili dönemin kapsanan vergileri düzeltilir. Şu kadar ki, ilgili hesap döneminde, söz konusu kapsanan vergilerdeki azalış tutarının 1 milyon avro karşılığı Türk lirasını aşmaması halinde cari dönem kapsanan vergileri düzeltilebilir.

ç) İlgili ülkenin iç mevzuatında yapılan değişiklik sonrası kurumlar vergisi oranının asgari kurumlar vergisi oranından daha düşük bir orana düşmesi nedeniyle oluşan ertelenmiş vergi gideri, ek 4 üncü madde uyarınca tespit olunan kapsanan vergilerde düzeltme olarak dikkate alınır. Asgari kurumlar vergisi oranının altında kurumlar vergisi oranının uygulandığı bir ülkede, mevzuat değişikliği sonrası, kurumlar vergisi oranının artırılması nedeniyle ilgili hesap dönemindeki ertelenmiş vergi yükümlülüğündeki değişikliğe bağlı tahakkuk eden ertelenmiş vergi gideri tutarı, ödemenin yapıldığı ilgili dönem kapsanan vergilerinde dikkate alınır.

d) Ek 12ncimadde kapsamında bağlı işletme tarafından oluşturulan takip hesabının, cari yılı takip eden dördüncü hesap döneminin sonuna kadar kullanılmayan kısmı, takip hesabının oluşturulduğu hesap döneminin düzeltilmiş kapsanan vergilerinden indirilir.

e) Bir bağlı işletme tarafından ilgili hesap döneminin düzeltilmiş kapsanan vergilerine dahil edilen ve 1 milyon avro karşılığı Türk lirasından fazla olan vergi giderinin, verginin hesaplandığı ve kapsanan vergi olarak dikkate alındığı dönemi izleyen üçüncü hesap döneminin sonuna kadar ödenmemesi durumunda, bu vergiler ilgili hesap döneminin düzeltilmiş kapsanan vergilerinden indirilir.

(7) Geçmiş hesap dönemlerindeki küresel asgari tamamlayıcı kurumlar vergisinde artış gerektiren düzeltmelerde, cari hesap döneminde net ülkesel bazlı kazancın oluşmaması koşuluyla, düzeltmenin yapılacağı geçmiş hesap dönemindeki beşinci fıkraya göre tespit olunan oranlar dikkate alınır ve bağlı işletmelerin ek cari dönem asgari tamamlayıcı kurumlar vergisi bu oranlara göre hesaplanır.

(8) Çok uluslu işletme grubunun; ülkesel bazlı yıllık ortalama hasılatı 10 milyon avro karşılığı Türk lirasından ve ülkesel bazlı yıllık ortalama kazancı 1 milyon avro karşılığı Türk lirasından az ise bu ülkede bulunan bağlı işletmelerin küresel asgari tamamlayıcı kurumlar vergisi, ilgili hesap dönemi için sıfır olarak kabul edilebilir. Bu fıkra kapsamında ortalama hasılat veya ortalama kazanç, bir ülkeye ilişkin finansal hesapların raporlandığı hesap dönemi ve önceki iki hesap dönemindeki hasılat veya kazanç toplamının ortalamasını ifade eder. Devletsiz bağlı işletmeler veya yatırım işletmesi olan bağlı işletmeler için bu fıkra hükümleri uygulanmaz ve bunların hasılatı, kazancı veya zararı, ortalama kazanç veya ortalama hasılatın tespitinde dikkate alınmaz.

(9) Çok uluslu işletme grubunun faaliyette bulunduğu ülke güvenli liman olarak belirlenmiş ise bu ülkede bulunan bağlı işletmelerin küresel asgari tamamlayıcı kurumlar vergisi, ilgili hesap dönemi için sıfır olarak kabul edilebilir. Cumhurbaşkanı, bu madde kapsamında güvenli liman olarak ilan edilecek yerleri belirlemeye ve bu yerlerin belirlenmesine ilişkin şartları tespit etmeye; Hazine ve Maliye Bakanlığı bu fıkranın uygulanmasına yönelik usul ve esasları belirlemeye yetkilidir.

(10) Azami altı farklı ülkede bağlı işletmesi bulunan ve maddi duran varlıklarının toplam değeri en yüksek olan ülke dışındaki diğer ülkelerde toplam maddi duran varlıklarının net defter değeri 50 milyon avro karşılığı Türk lirasını aşmayan çok uluslu işletme grupları için yetersiz vergilendirilen ödemeler esası kapsamında küresel asgari tamamlayıcı kurumlar vergisi beş hesap dönemi boyunca sıfır olarak kabul edilir.”

MADDE 43- 5520 sayılı Kanuna bölüm başlığı ile birlikte aşağıdaki ek madde eklenmiştir.

“ÜÇÜNCÜ BÖLÜM

Küresel Asgari Tamamlayıcı Kurumlar Vergisinin Mükellefi, Vergilendirme Dönemi,

Beyanı, Tarhı ve Ödenmesi

Küresel asgari tamamlayıcı kurumlar vergisinin mükellefi

EK MADDE 7- (1) Küresel asgari tamamlayıcı kurumlar vergisi, gelirin dahil edilmesi esası ve yetersiz vergilendirilmiş ödemeler esasına göre belirlenir.

(2) Gelirin dahil edilmesi esası kapsamında küresel asgari tamamlayıcı kurumlar vergisinin mükellefi, bu Kısmın ek 1 inci maddesi kapsamındaki çok uluslu işletme gruplarına bağlı ve diğer ülkelerde yerleşik olan işletmelerin; Türkiye’de yerleşik nihai ana işletmesi, ara ana işletmesi veya kısmen sahip olunan ana işletmesidir.

(3) İkinci fıkra kapsamında sayılanlar arasında verginin mükellefi aşağıdaki şekilde belirlenir:

a) Nihai ana işletmesi Türkiye’de, ara ana işletmesi Türkiye’de veya başka ülkelerde yerleşik bağlı işletmelerde verginin mükellefi Türkiye’de yerleşik nihai ana işletmedir. Kısmen sahip olunan ana işletmesi Türkiye’de yerleşik olmakla birlikte nihai ana işletmesi veya ara ana işletmesi Türkiye’de veya başka ülkelerde yerleşik olan bağlı işletmelerde gelirin dahil edilmesi esası kapsamında Türkiye’de yerleşik kısmen sahip olunan ana işletme de verginin mükellefidir.

b) Kısmen sahip olunan ana işletmesi Türkiye’de bulunmakla birlikte söz konusu işletmeye tamamen sahip başka ülkelerde yerleşik kısmen sahip olunan ana işletmenin bulunması ve bu ülkelerde nitelikli gelirin dahil edilmesi esası kapsamında küresel asgari tamamlayıcı kurumlar vergisinin uygulanmaması durumunda gelirin dahil edilmesi esasına göre verginin mükellefi Türkiye’de yerleşik kısmen sahip olunan ana işletmedir.